Sist oppdatert: 13.02.2025

NB! For årene 2017, 2018 og 2019 kunne oppstartselskaper utstede aksjer med inntil kr 1 500 000 pr. år. Dette er økt til kr 5 000 000 for inntektsåret 2020. Les mer om dette i emnet Versjon 33.01.00.

Ofte stilte spørsmål

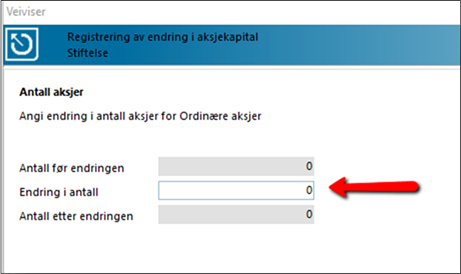

Sjekk følgende: 1. Fradrag gis ikke hvor kapitalforhøyelse skjer ved økning av aksjenes pålydende. Det må være en endring i antall aksjer på første bilde:

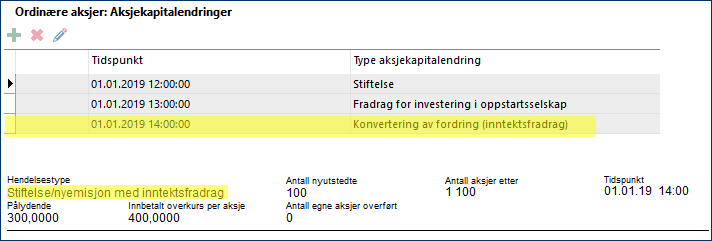

2. Man må velge type Aksjekapitalendring: Stiftelse, Nyemisjon eller Konvertering av fordring (ved bruk av endringstypen Konvertering av fordring får den allikevel navnet emisjon med skattefradrag i oppgaven).

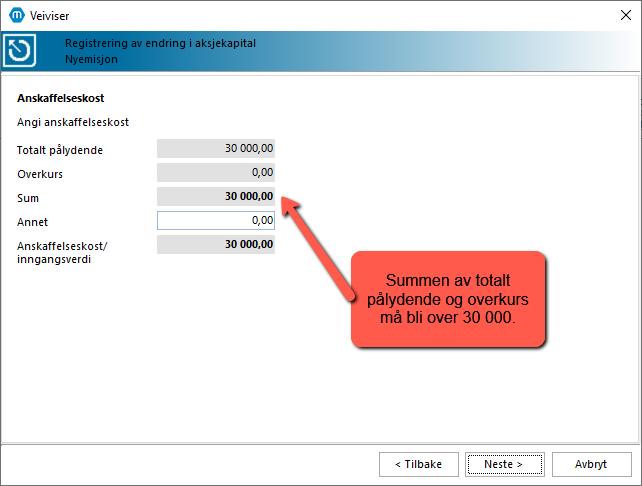

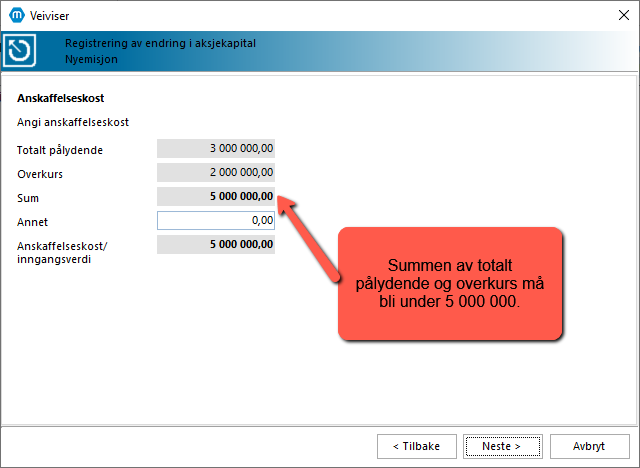

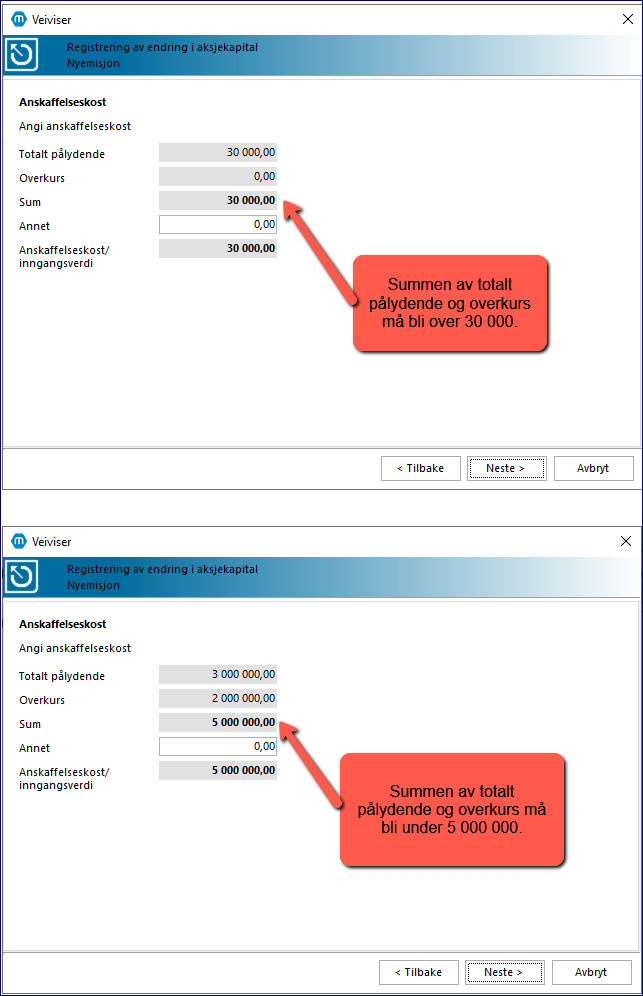

3. For at man skal kunne angi at en aksjekapitalendring er innenfor ordningen med skattefradrag må man passe på at transaksjonen holder seg innenfor beløpsgrensene:

Uten overkurs: Innbetalt aksjekapital (antall aksjer *pålydende) må være over 30 000 og under 5 000 000.

Med overkurs: Summen av innbetalt aksjekapital og overkurs må bli over 30 000 og under 5 000 000.

Dersom man havner over maksbeløpet, må man splitte det i flere hendelser. Hvis det kun er noen aksjonærer som skal være med, må man også passe på å splitte/lage flere hendelser slik at disse blir skilt ut. NB! Ved flere transaksjoner på samme dato, la det stå minst en time i mellom hver transaksjon. For eksempel hvis første transaksjon legges inn med dato 02.02.20X kl 12:00:00, burde andre transaksjon legges inn 02.02.20X kl 13:00:00.

|

| Dersom investorselskap har egeneide aksjer eller er eid av andre aksjeselskap? |

Siden fradraget jmf regelverket skal fordeles proporsjonalt på alle eierandeler, mens det også er et vilkår at det ikke kan være mer enn ett mellomliggende selskap mellom oppstartsselskap og personlig skattyter som skal få fradraget, vil det skje at i selskap som eier egne aksjer, eller har andre eiere som er aksjeselskap, vil fradrag bli rapportert inn på egeneide aksjer og de andre selskap, selv om disse ikke vil få fradraget.

|

Veiledningen under er hentet fra Skatteetatens eksempler på aksjonærregisteroppgaven i Maestro:

Faktaopplysninger

Selskap X (Oppstartselskap) har tiltrukket seg investorer og møter kravene til skatteinsentivordningen. Selskap X ble startet foregående år med en aksjonær "Gründer". Han eier 100 aksjer pålydende 1 000 kr pr stk.

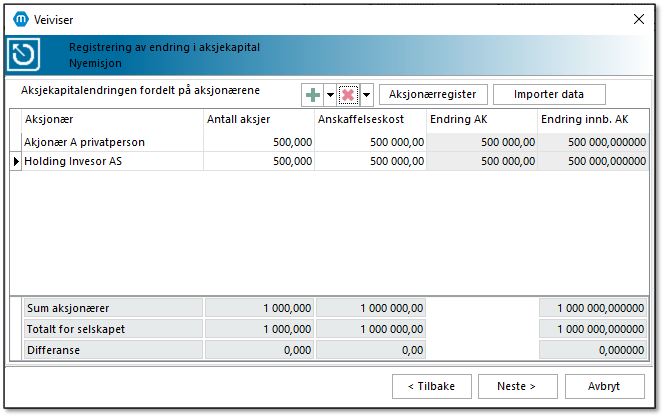

Investorene består av en privatperson "Aksjonær A" og et holdingselskap "Holding Investor AS". Begge ønsker å skyte inn 500 000 kroner hver.

Aksjonær "Gründer" oppfyller ikke kravene til ordningen fordi han allerede er aksjonær i selskapet.

Opplysninger fra fjoråret:

•Total aksjekapital i selskapet: 100 000

•Antall aksjer: 100

•Pålydende per aksje: 1 000

•Innbetalt aksjekapital: 100 000

•Overkurs: 0

Årets opplysninger:

•Total aksjekapital i selskapet: 1 100 000

•Antall aksjer: 1 100

•Pålydende per aksje: 1 000

•Innbetalt aksjekapital: 1 100 000

1. |

Framgangsmåte - Selskap X (Oppstartsselskap) Gå til Firma og eiere > Aksjekapital > Aksjeklasser > Ordinære aksjer > Aksjekapitalendringer. Opprett aksjekapitalendringen Nyemisjon. Legg også inn riktig dato (og klokkeslett) øverst i bildet. Trykk Neste.

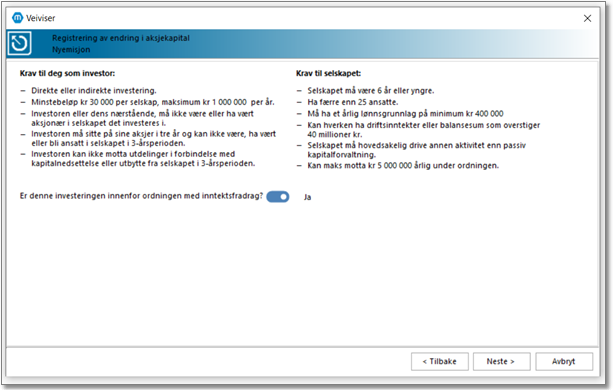

I veiviseren legger man inn følgende informasjon: •Endring i antall aksjer: 1 000 •Endring i pålydende: 0 •Endring i innbetalt overkurs: 0 •Ved spørsmål om investeringen er innenfor ordningen med inntektsfradrag, svar Ja.

Deretter fordeles aksjekapitalendringen på aksjonærene. Man henter aksjonærer fra aksjonærregisteret ved å trykke på Pluss-tegnet og velger aksjonær fra nedtrekksmenyen. Tast deretter inn endringer per aksjonær slik at Differanse mellom totalt for selskapet og sum for aksjonærene blir 0. Trykk Neste og avslutt veiviseren ved å trykke Fullfør.

Veiviseren er ferdigstilt og en oppsummering av hendelsen vises i Aksjekapitalendringer. I denne oppsummeringen vises endring i antall aksjer, endring i pålydende, endring i aksjekapital og hvilken post man har benyttet i RF–1086. Dersom man ønsker å printe AR-oppgaven går man til utskriftssymbolet i menylinjen eller trykker hurtigtasten F10.

Kommentar: Stiftelse/nyemisjon med skattefradrag føres i post 9 på selskapet og i post 23 på aksjonærnivå.

Nye regler om Skattefradrag ved investering i oppstartsbedrifter: 1. juli 2017 trådte ordningen med skatteinsentivaksjer i kraft. For årene 2017, 2018 og 2019 kunne hver personlig investor investere minimum kr 30 000 pr. aksjeselskap og maksimum kr 500 000 pr. år og få dette som fradrag på sin skattemelding. For inntektsåret 2020 og senere er maksimum investeringsbeløp økt til kr 1 000 000 pr. år. Minstebeløpet på kr 30 000 er uendret.

I tillegg får investor beholde full inngangsverdi på aksjene. Kapitaltilførselen kan bestå av både aksjekapital og innbetalt overkurs. For årene 2017, 2018 og 2019 kunne oppstartselskaper utstede aksjer med inntil kr 1 500 000 per år. Dette er økt til kr 5 000 000 for inntektsåret 2020 og senere inntektsår.

Investor må beholde aksjene i 3 kalenderår etter året for utstedelsen av aksjene. I tilfelle dette vilkåret brytes, må personlig investor foreta ny egenfastsetting av skattemeldingen for det inntektsår fradraget var oppført – der fradraget nulles. Det er registreringstidspunktet i Foretaksregisteret som bestemmer skattemessig virkningstidspunkt for aksjekapitalforhøyelse.

Det er kun registrerte aksjekapitalforhøyelser som gir grunnlag for fradrag etter ordningen. For ytterligere beskrivelse av ordningen og oversikt over alle krav som må oppfylles, vises det til Skatte-ABC under tema "Aksjer – aksjeinnskudd i oppstartsselskap", skatteloven § 6-53 og skatteetaten.no.

Tips: Fradrag gis ikke hvor kapitalforhøyelse skjer ved økning av aksjenes pålydende.

For at man skal kunne angi at en aksjekapitalendring er innenfor ordningen med skattefradrag må man passe på at transaksjonen holder seg innenfor beløpsgrensene: •Uten overkurs: Innbetalt aksjekapital (antall aksjer *pålydende) må være over 30 000 og under 5 000 000. •Med overkurs: Summen av innbetalt aksjekapital og overkurs må bli over 30 000 og under 5 000 000.

Dersom man havner over maksbeløpet, må man splitte nyemisjonen i flere hendelser. Hvis det kun er noen aksjonærer som skal være med, må man også passe på å splitte/lage flere hendelser slik at disse blir skilt ut.

|

2. |

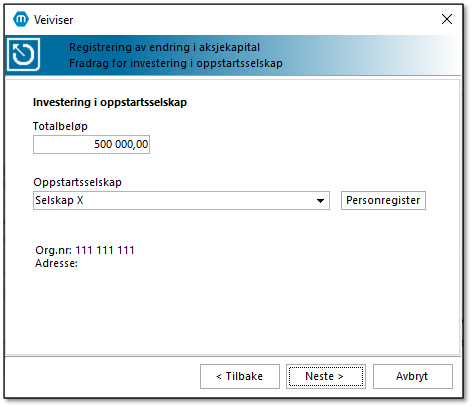

Framgangsmåte - Holdingselskap (Investor) Gå til Firma og eiere > Aksjekapital > Aksjeklasser > Ordinære aksjer > Aksjekapitalendringer. Opprett aksjekapitalendringen Fradrag for investering i oppstartsselskap. Legg også inn riktig dato (og klokkeslett) øverst i bildet. Trykk Neste.

I veiviseren legger man inn følgende informasjon: •Totalbeløp: 500 000 •Oppstartsselskap: Selskap X (hentes fra Personregister)

Trykk Neste og avslutt veiviseren ved å trykke Fullfør. Veiviseren er ferdigstilt og en oppsummering av hendelsen vises i Aksjekapitalendringer.

Tips: Dersom investorselskap har egeneide aksjer eller er eid av andre aksjeselskap: Siden fradraget jmf regelverket skal fordeles proporsjonalt på alle eierandeler, mens det også er et vilkår at det ikke kan være mer enn ett mellomliggende selskap mellom oppstartsselskap og personlig skattyter som skal få fradraget, vil det skje at i selskap som eier egne aksjer, eller har andre eiere som er aksjeselskap, vil fradrag bli rapportert inn på egeneide aksjer og de andre selskap, selv om disse ikke vil få fradraget. |

Særskilte bemerkninger:

Skattefradraget er et personlig fradrag og siden et holdingselskap ikke kan kreve skattefradraget er det holdingselskapet sine personlige aksjonærer som skal ha dette, basert på sin eierandel i holdingselskapet.

I holdingselskapets aksjonærregister oppgave skal det derfor oppføres transaksjonstype fradrag for investering i oppstartselskap i post 23 for alle selskapets personlige aksjonærer som kan kreve fradrag i sin skattemelding. Tidspunkt må eksakt samsvare med oppført tidspunkt i oppstartsselskapets aksjonærregisteroppgave, og i feltet for org.nr må Selskap X sitt org.nummer føres. Anskaffelsesverdi føres etter aksjonærenes eierandel. I Holding Investor AS eier Aksjonær A 50% av aksjene, mens Aksjonær B og C eier hver sin 25% andel.

Relevante tema