Sist oppdatert: 05.06.2025

Rentebegrensningsregelen begrenser fradrag for netto rentekostnader på nærmere vilkår. Regelen omfatter både nasjonale og grenseoverskridende transaksjoner.

|

|

|

Les mer om tema Begrensning av rentefradrag på skatteetatens temaside. |

|

|

|

Begrensning av rentefradrag er et komplisert tema, så vi har lagt inn mye automatikk i skjermbildet for å lette arbeidet med utfylling. Alle blå hentefelter vil vise et hint om hvor beløpet hentes fra, hold musepekeren over det blå feltet i 1-2 sekunder.

Post 21 og post 24 Husk at det er obligatorisk å fylle enten post 21 eller post 24, man vil få valideringsfeil hos skatteetaten dersom begge disse er blanke.

|

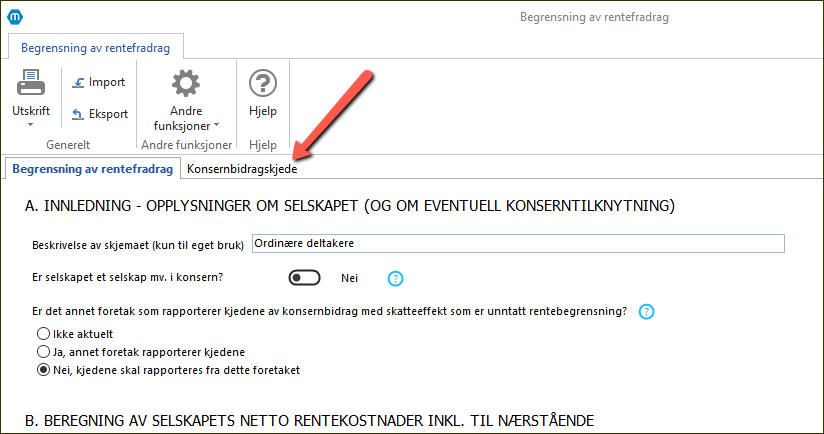

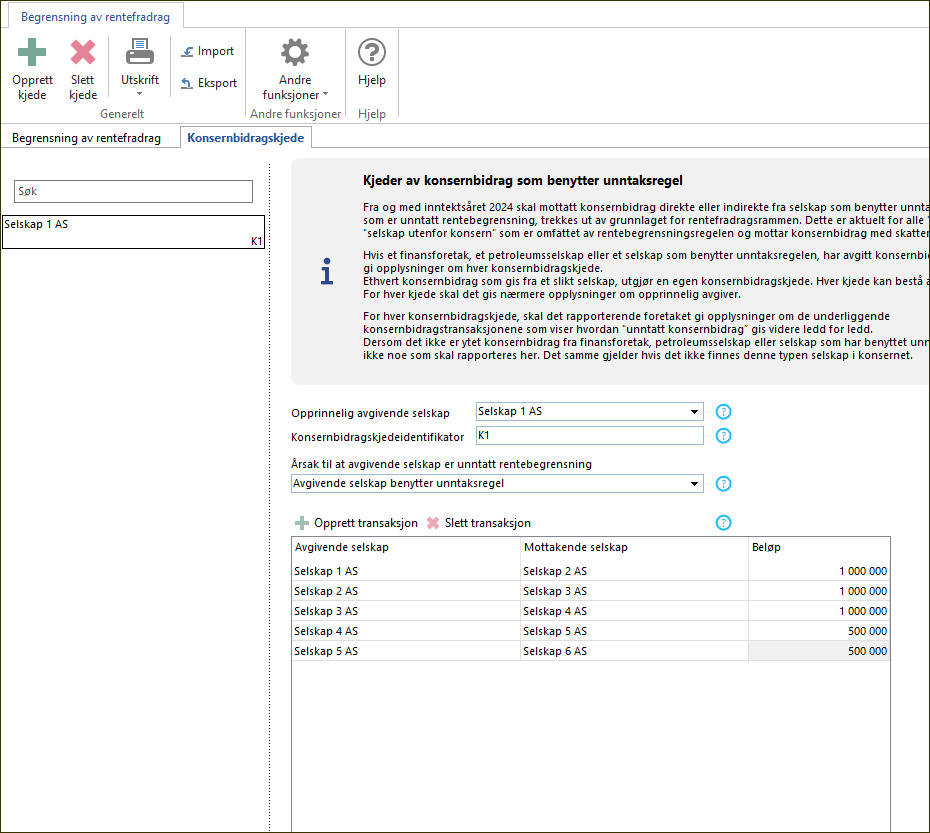

Dersom "unntatte selskaper" har ytet konsernbidrag, må selskapene i konsernet ha oversikt over hvilke selskaper som er direkte og indirekte mottaker av disse konsernbidragene, for å identifisere hver konsernbidragskjede. Ett foretak kan rapportere hver av konsernbidragskjedene fra opprinnelige avgivere til endelige mottakere på vegne av de øvrige selskapene. Denne rapporteringen kan gjøres fra egen fane under renebegrensning som heter Konsernbidragskjede. Se eksempel på rapportering i veiledningen til Begrensning av rentefradrag > Eksempel på rapportering av direkte og indirekte konsernbidrag på skatteetaten.no.

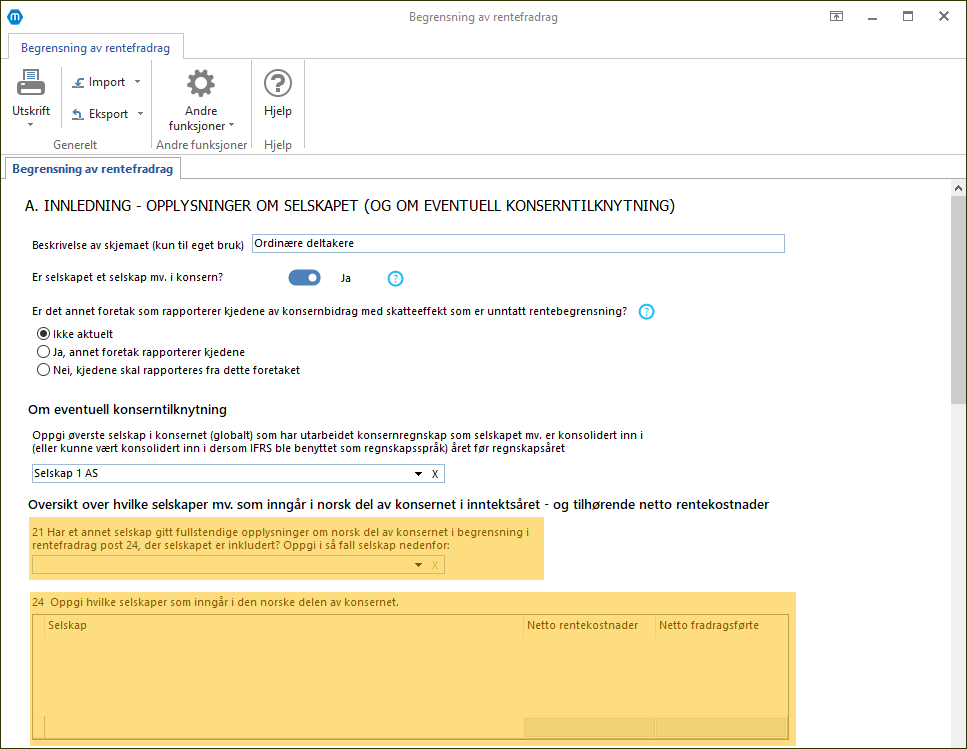

Øverst i skjermbildet til fanen Begrensning av rentefradrag ligger spørsmålet om det er et annet foretak som rapporterer konsernbidrag med skatteeffekt som er unntatt rentebegrensning. Svarer man her at kjedene skal rapporteres fra dette foretaket vil man få tilgang til fanen Konsernbidragskjede:

I dette skjermbildet opprettes en eller flere kjeder av konsernbidrag. For hver konsernbidragskjede skal det rapporterende foretaket gi opplysninger om de underliggende konsernbidragtransaksjonene. Trykk på det grønne plusstegnet Opprett kjede for å opprette en ny kjede. Man fyller opplysninger om hvert avgivende og mottakende selskap i kjeden med beløp. Selskapene må være opprettet i Personregisteret.

|

Les mer om Unntak for rentebegrensning for selskap i konsern hos skatteetaten.no.

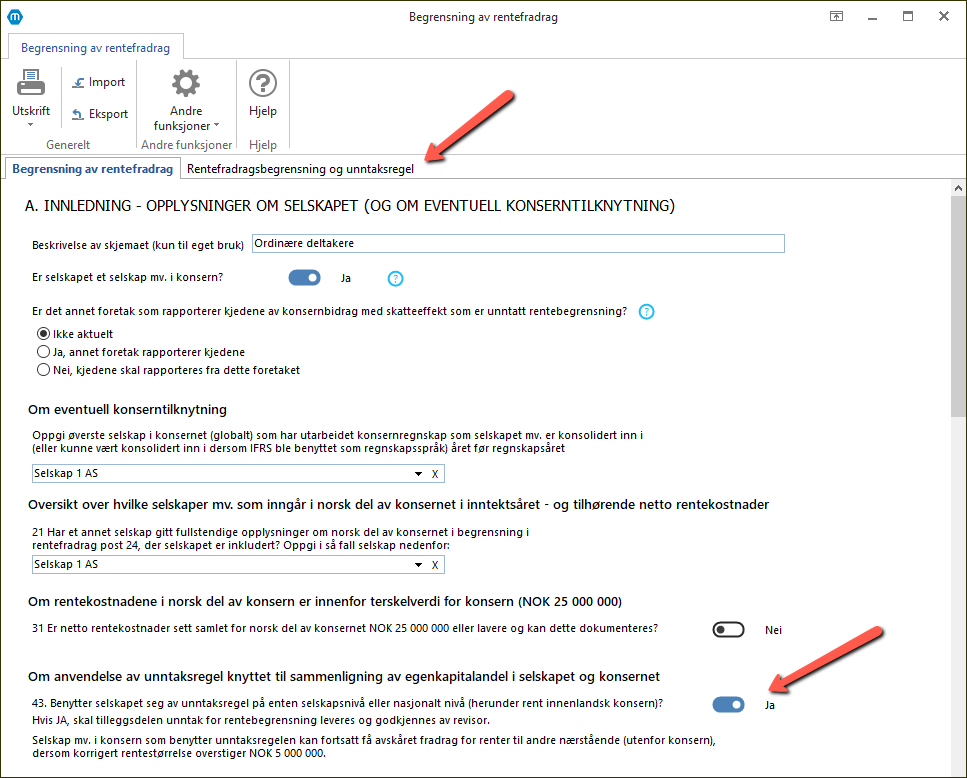

Svarer man Ja i post 43 at selskapet benytter seg av unntaksregelen blir fanen Rentefradragsbegrensning og unntakregel tilgjengelig for utfylling:

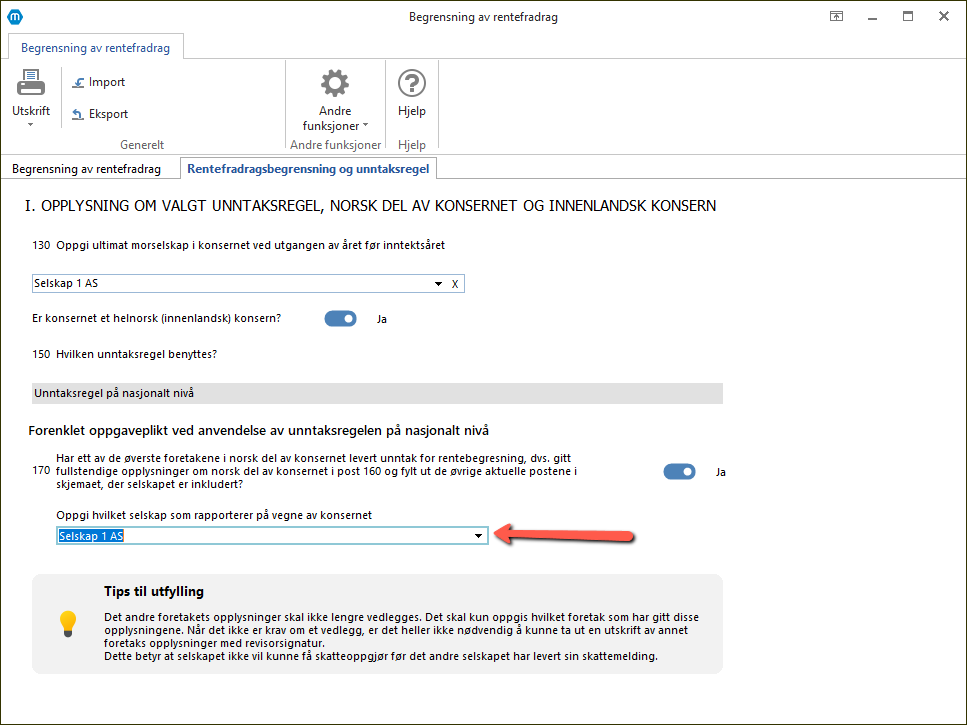

Dersom man kvalifiserer til forenklet rapportertingskrav ved bruk av unntaksregelen på nasjonalt nivå er det viktig å huske å oppgi hvilket selskap som rapporterer på vegne av konsernet i post 170:

|

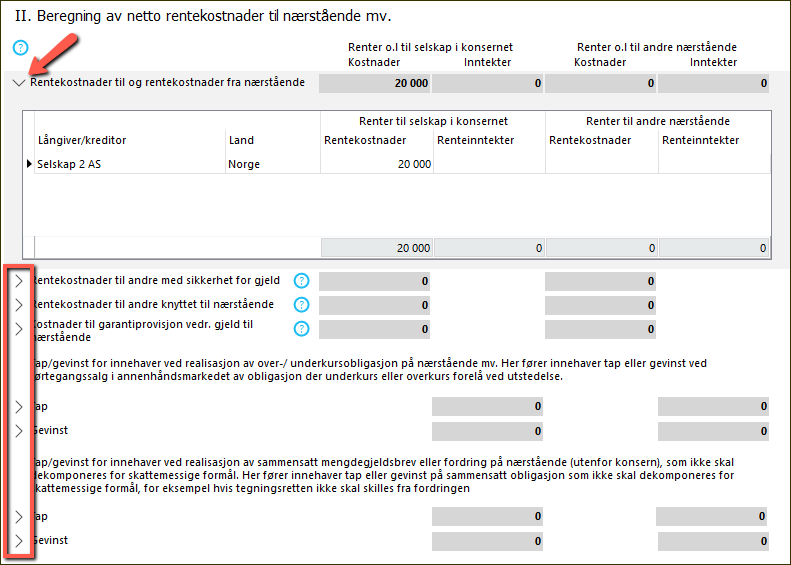

I denne posten bruker man pilene til venstre i skjermbildet for å utvide tabellen og fylle beløp i kolonnene:

|

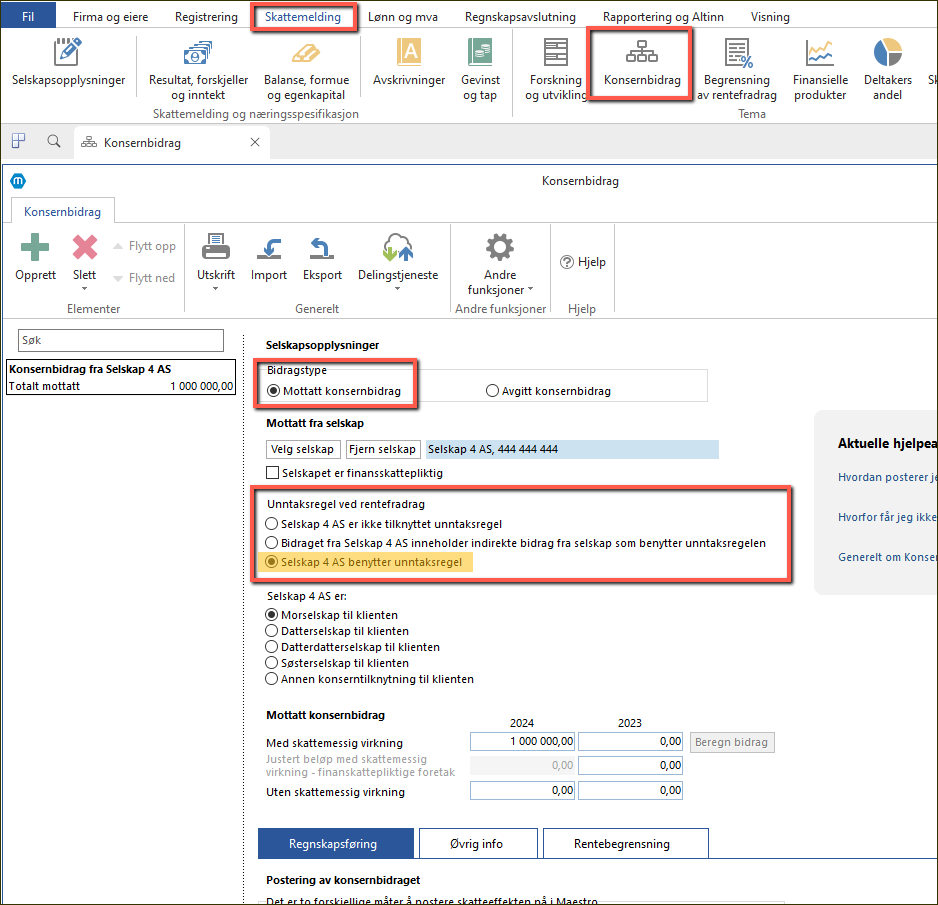

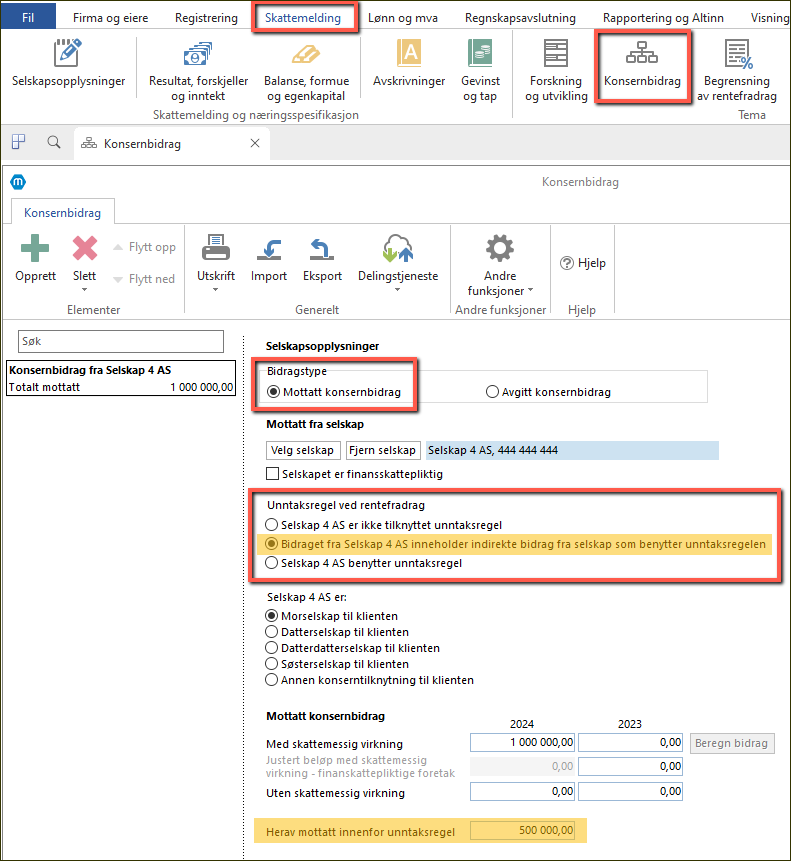

Beløp vil automatisk flyte inn til denne posten dersom man i Skattemelding > Konsernbidrag har opprettet et mottatt konsernbidrag hvor avgiver benytter unntaksregel eller bidraget fra avgiver inneholder indirekte bidrag fra selskap som benytter unntaksregelen:

|

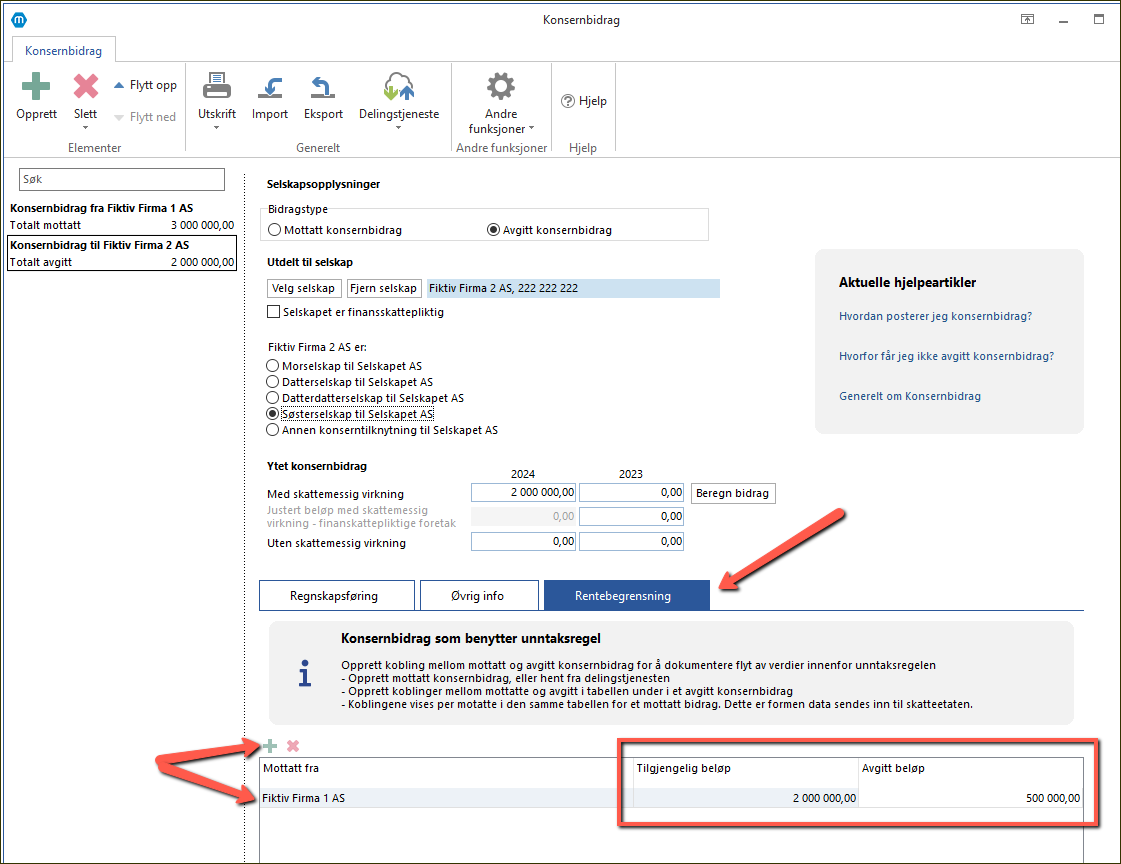

I denne posten vises sum andel av mottatt konsernbidrag som er avgitt til andre selskap. Da må det i Maestro først være opprettet et mottatt konsernbidrag hvor avgiver benytter unntaksregel eller bidraget fra avgiver inneholder indirekte bidrag fra selskap som benytter unntaksregelen. Deretter opprettes avgitt konsernbidrag, og man må i fanen Rentebegrensning opprette en kobling til mottatt konsernbidrag og angi beløp avgitt innenfor unntaksregel:

|

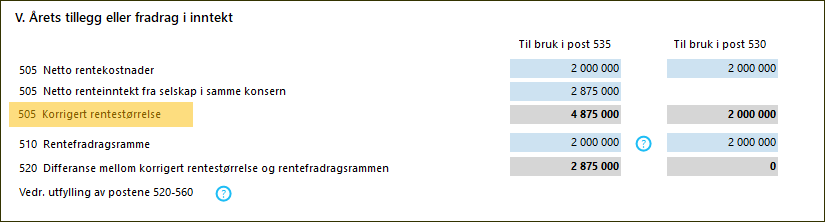

Under del V. Årets tillegg eller fradrag i inntekt kan det beregnes en korrigert rentestørrelse i post 505 Korrigert rentestørrelse:

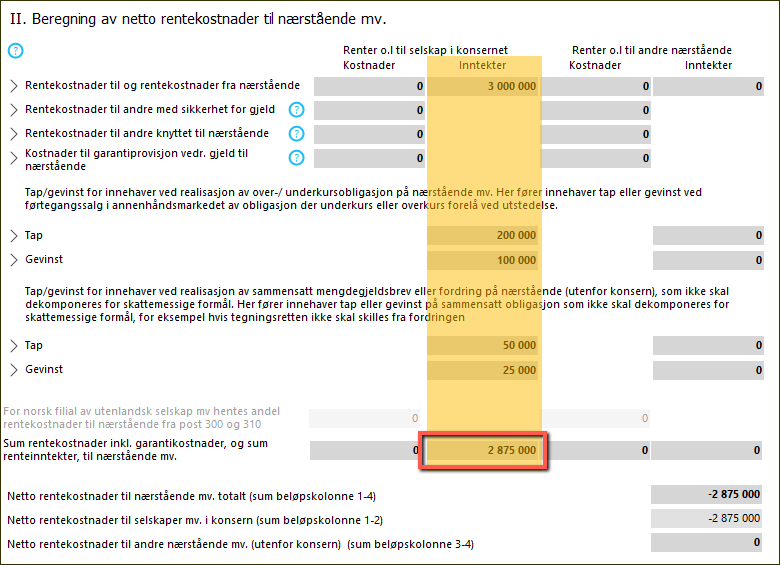

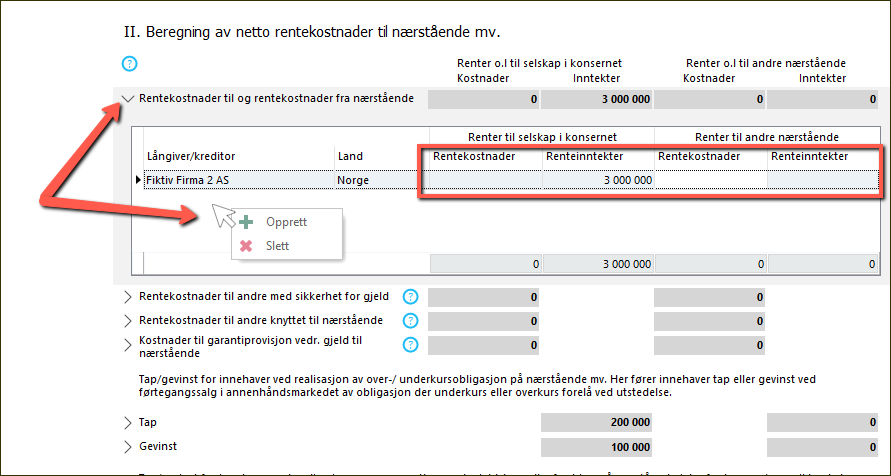

Dette forutsetter at det ligger et beløp i posten 505 Netto renteinntekt fra selskap i samme konsern. Denne posten henter beløp fra tabellene i del II., kolonnen Renter o.l til selskap i samme konsernet > Inntekter:

For å fylle tabellene må man trykke på pilen til venstre for posten. Videre oppretter man nye linjer ved å høyreklikke og velge Opprett. Långiver/kreditor hentes fra Personregisteret, så selskapet må først være opprettet der. Fyll videre inn beløp i de andre kolonnene:

|

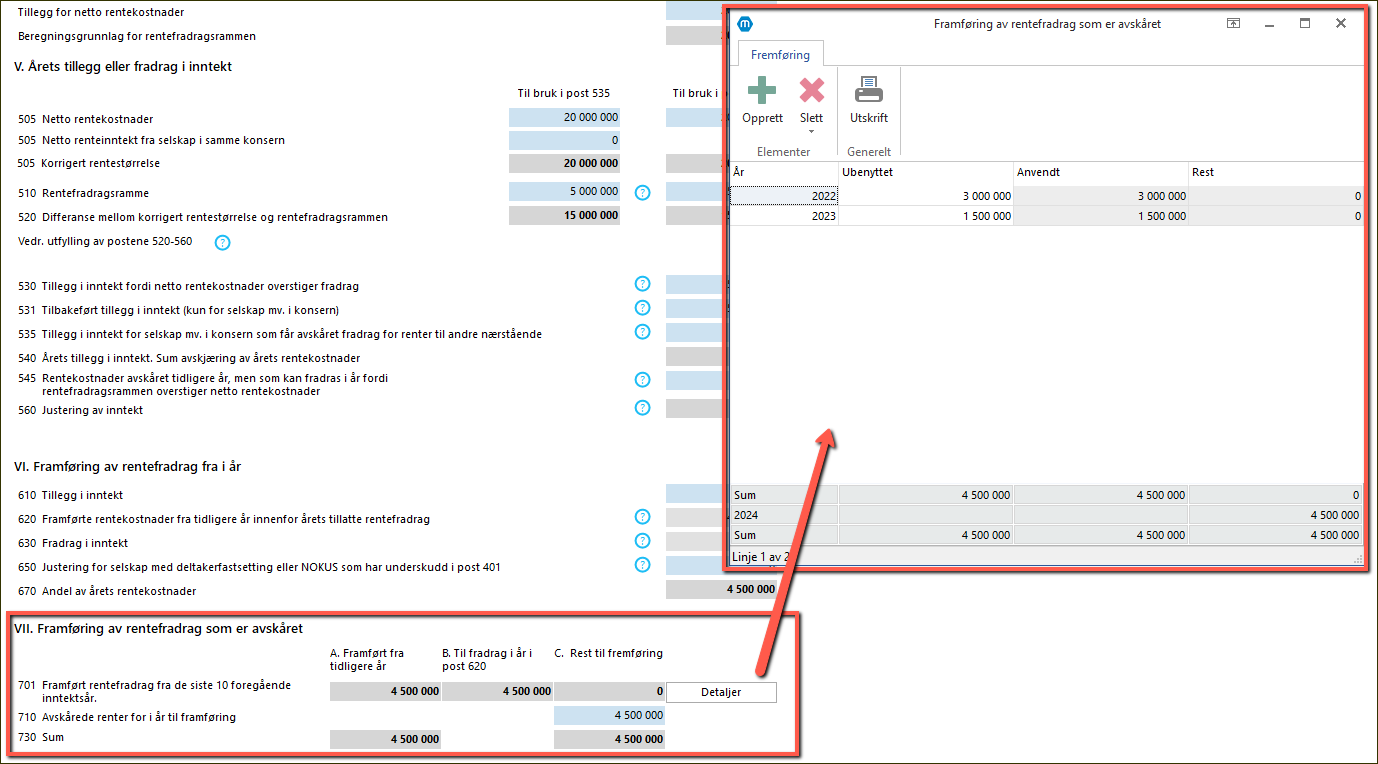

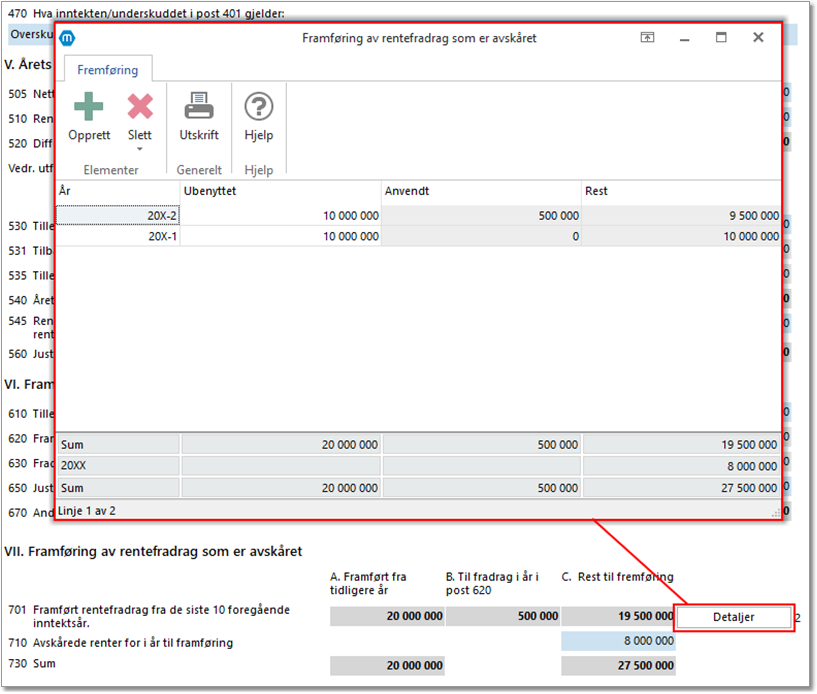

Helt nederst i skjermbildet ligger postene som skal brukes ved fremføring av avskåret rentefradrag fra tidligere år. Trenger man å manuelt endre på tallene i postene, trykk på knappen Detaljer, da åpnes en tabell hvor man kan legge til eller slette linjer og fylle årstall og beløp:

|

Dette skjema skal signeres av revisor jmf rettledning til RF-1509, utvidet rettledning på Skatteetatens hjemmesider og SKD-melding fra 2022. Det er ikke hele skattemeldingen og næringsspesifikasjonen som må revisorsigneres, kun den delen som gjelder unntaksregel.

|

Ofte stilte spørsmål

![]() Hvorfor ser jeg ikke selskapet jeg vil velge i nedtrekkslisten?

Hvorfor ser jeg ikke selskapet jeg vil velge i nedtrekkslisten?

Påse at selskapet har fått Person-/selskapstype Selskap med deltakerfastsetting eller Aksjeselskap i Personregisteret.

|

Fra og med inntektsåret 2019 ble regelen om begrensning av fradrag for renter endret, jf. skatteloven § 6-41. Regelen begrenser fradrag for renter som betales mellom skattytere i interessefellesskap (EBITDA-regelen mellom nærstående). Etter endringene kan også fradrag for renter på lån til uavhengig, ikke nærstående part (eksterne renter) bli avskåret for selskap mv. i konsern (EBITDA-regelen i konsern). For å skjerme ordinære låneforhold, er det innført en unntaksregel som innebærer at selskap mv. i konsern unngår rentebegrensning dersom egenkapitalandelen i selskapet (alternativt i norsk del av konsernet) er lik eller høyere enn egenkapitalandelen i konsernet globalt. Regelen omfatter både nasjonale og grenseoverskridende transaksjoner.

Skjema RF-1315 skal leveres som vedlegg til skattemelding eller selskapsmelding av: • selskap mv. som ikke er i konsern, og har netto rentekostnader (skjemaets post 140) som overstiger kr 5 000 000, • selskap mv. utenfor konsern som fremfører rentekostnader som er avskåret fra tidligere år, og • selskap mv. som er i konsern.

For definisjon av hvilke selskap mv. som er i konsern og utenfor konsern i forhold til anvendelse av rentebegrensningsregelen, se rettledningens punkt 2.

•Utskrift: Når man trykker på Utskrifts-knappen får man en utskrift av skjema. Trykker man på pilen under under Utskrift finner man flere flere muligheter: oUtskrift av aktivt skjema: Utskrift av skjema. Ved flere utgaver av skjema, gir kun utskrift av valgt skjema i venstremenyen. oUtskrift av alle skjema: Her vil det komme oppdatert hjelpetekst. oUtskrift av RF-1509: Her vil det komme oppdatert hjelpetekst.

•Andre funksjoner: Under knappen Andre funksjoner har man mulighet til å lage et eget tekstdokument. Se emnet Tekstredigering for beskrivelse av redigering av tekstdokumentet.

•Hjelp: Åpner hjelpesidene i Maestro Årsoppgjør.

•Rettledning: Åpner Rettledningen til RF-1315 Begrensning av rentefradrag utarbeidet av Skatteetaten.

OppbyggingSelskap som leverer RF-1215 Selskapsmelding for selskap med deltakerfastsetting, eller RF-1245 Selskapsmelding for NOKUS, og vedlegger RF-1197 fordi selskapet har deltaker(e) som skattlegges etter særreglene for rederi, har særskilt fastsettelse for finansinntekt/- underskudd i selskapsmeldingen. Dette kan medføre at selskap med deltakerfastsetting og NOKUS må levere mer enn én utgave av RF-1315. Da vil skjermbildet være delt opp i to, og i venstremenyen velger man utgave av skjema for enten ordinære deltakere eller rederibeskattede deltakere.

NB! Vi har lagt inn mye automatikk i skjermbildene for å lette arbeidet med utfylling. Man vil derfor se at det i noen av de blå hentefeltene til de forskjellige postene hentes inn beløp fra andre plasser i programmet, men at disse ikke følger med på utskriften av skjemaet. Hvis disse postene ikke har tall ved utskrift, er nok dette fordi det jmf rettledningen ikke skal fylles ut for dette selskapet. Send gjerne en henvendelse til support hvis du har spørsmål til utskriften.

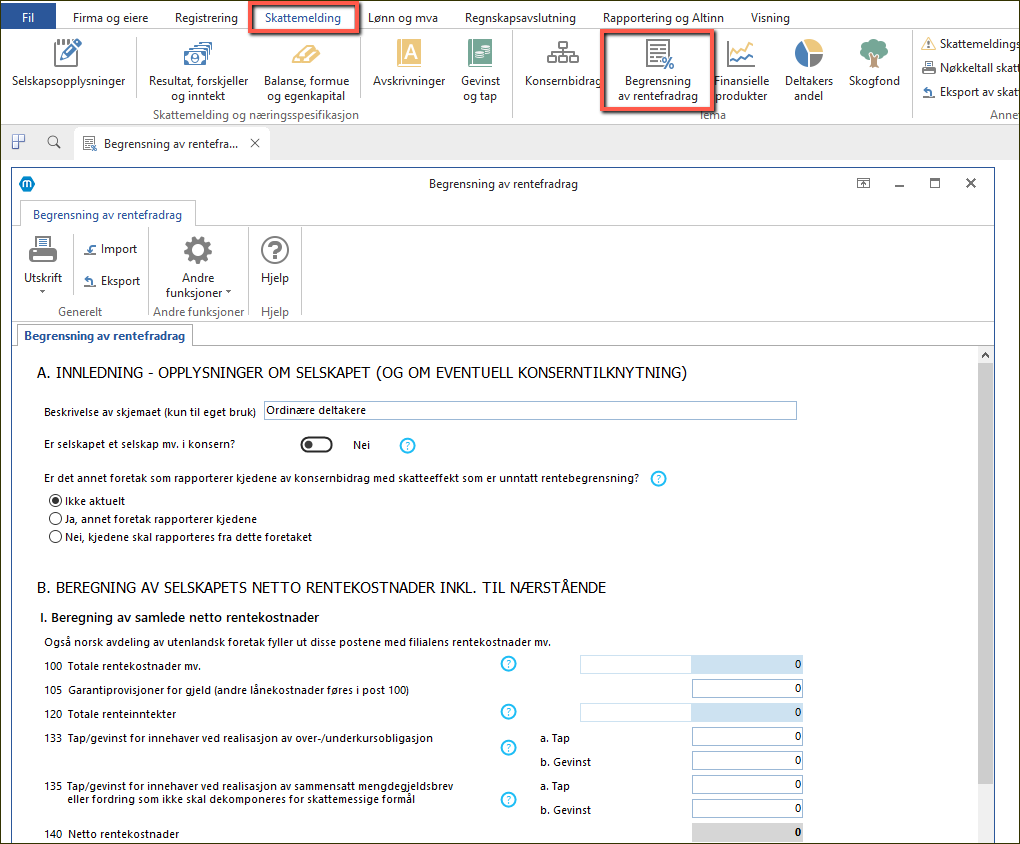

A. Innledning - opplysninger om selskapet

Post 5: Trykk på nedoverpilen for å åpne nedtrekkslisten og velg selskap. Henter fra Personregisteret. NB! Påse at morselskapet har fått Person-/selskaptsype "Selskap med deltakerfastsetting" eller "Aksjeselskap" i Personregisteret. For definisjon av ultimate morselskap se rettledningen Post 5.

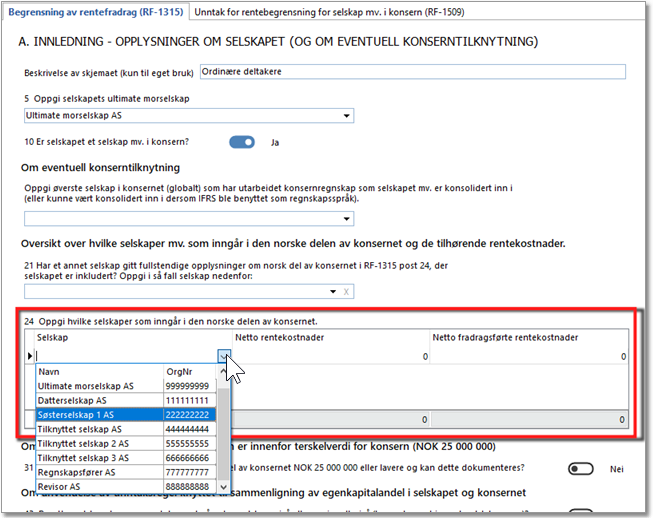

Post 10: Svar Ja eller Nei om selskapet er et selskap mv. i konsern. Se rettledningen punkt 2 om hvilke selskap som anses å være i konsern eller utenfor konsern ved anvendelse av rentebegrensningsregelen. I felt Om eventuell konserntilknytning hentes selskap fra Personregisteret. Trykk på nedoverpilen for å åpne nedtrekkslisten og velg selskap. NB! Påse at selskapet har fått Person-/selskaptsype "Selskap med deltakerfastsetting" eller "Aksjeselskap" i Personregisteret.

Post 21: Trykk på nedoverpilen for å åpne nedtrekkslisten og velg selskap. Henter fra Personregisteret. NB! Påse at selskapet har fått Person-/selskaptsype "Selskap med deltakerfastsetting" eller "Aksjeselskap" i Personregisteret.

Post 24: Høyreklikk i tabellen for å opprette en ny linje. Trykk på nedoverpilen for å åpne nedtrekklisten og velge selskap fra Personregisteret. NB! Påse at selskapet har fått Person-/selskaptsype "Selskap med deltakerfastsetting" eller "Aksjeselskap" i Personregisteret. Beløpsfelter for Netto rentekostnader og Netto fradragsførte rentekostnader fylles ut manuelt for hvert selskap.

Post 31: Svar Ja/Nei i posten. Dersom man svarer Ja i post 31, vil selskapet ikke få begrensning i årets rentefradrag (med unntak av mulig avskjæring av fradrag for andre nærståenderenter, se post 535). Det er da ikke nødvendig å vurdere om unntaksregel skal anvendes, og post 43 skal ikke fylles ut jmf rettledningen Del A Post 31.

Hvis Nei i post 31, gå videre til post 43 hvis selskapet anvender unntaksregelen, eller gå direkte til post 100.

Post 43: Svar Ja/Nei i posten. (NB! Denne posten er kun tilgjengelig dersom man har svart Nei i post 31). Svarer man Ja skal tilleggsskjema RF-1509 leveres.

Skal RF-1509 likevel leveres: Svar Ja/Nei i feltet. (NB! Denne posten er kun tilgjengelig dersom man har svart Nei i post 31 og post 43). Det er adgang for morselskapet til å sende inn komplett RF-1509 Unntak for rentebegrensning på vegne av øvrige selskap, selv om mor selv ikke benytter unntaksregelen. Dette forutsetter da at revisor for morselskapet signerer RF-1509. Skatteetaten foretrekker at skjema leveres av ett av de selskapene som faktisk påberoper seg unntaksregelen.

B. Beregning av selskapets netto rentekostnader inkl. til nærstående

I. Post 100: I det blå hentefeltet hentes tall fra Næringsoppgaven. Hold musepekeren over det blå hentefeltet i 1-2 sekunder for å se hint om hvor verdien er hentet fra. Man kan justere beløpet i det hvite justeringsfeltet.

Post 105: Beløp fylles manuelt i det hvite beløpsfeltet.

Post 120: I det blå hentefeltet hentes tall fra Næringsoppgaven. Hold musepekeren over det blå hentefeltet i 1-2 sekunder for å se hint om hvor verdien er hentet fra. Man kan justere beløpet i det hvite justeringsfeltet.

Post 133: Beløp fylles manuelt i det hvite beløpsfeltet.

Post 135: Beløp fylles manuelt i det hvite beløpsfeltet.

Post 140: Viser netto rentekostnader. Se rettledningen dersom beløpet er lavere enn 5 000 000.

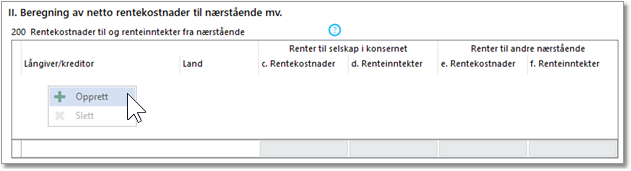

II. Post 200: Høyreklikk i tabellen og velg Opprett for å opprette ny linje. Långiver/kreditor hentes fra Personregisteret. Beløp fylles manuelt i kolonnene c, d, e og f.

Post 202: Høyreklikk i tabellen og velg Opprett for å opprette ny linje. Nærstående hentes fra Personregisteret. Beløp fylles manuelt i kolonnene c, og e.

Post 204: Høyreklikk i tabellen og velg Opprett for å opprette ny linje. Nærstående hentes fra Personregisteret. Beløp fylles manuelt i kolonnene c, og e.

Post 205: Beløp fylles manuelt i hvite beløpsfelter i kolonne c og e.

Post 233: Beløp fylles manuelt i hvite beløpsfelter i kolonne d og f.

Post 235: Beløp fylles manuelt i hvite beløpsfelter i kolonne d og f.

Post 236: Tilgjengelig for valgt selskapstype NUF i Klientopplysninger. I de blå hentefeltene hentes tall fra post 300 og 310 i RF-1315. Hold musepekeren over det blå hentefeltet i 1-2 sekunder for å se hint om hvor verdien er hentet fra.

Post 237: Viser sum i kolonne c, d, e og f fra post 200-236.

Post 238: Viser sum post 237 kolonne c, d, e og f.

Post 239: Viser sum post 237 kolonne c og d.

Post 240: Viser sum post 237 kolonne e og f.

III. Tilgjengelig for valgt selskapstype NUF i Klientopplysninger. Post 300: Beløp fylles manuelt i hvite beløpsfelter.

Post 310: Beløp fylles manuelt i hvite beløpsfelter.

C. Beregning av tillegg eller fradrag i årets inntekt og fremføring av rentefradrag avskåret i eller tidligere år

IV. Se veiledning om fradragsrammen punkt 7 i rettledningen. Post 401: I det blå hentefeltet hentes tall fra Skattemeldingen. Hold musepekeren over det blå hentefeltet i 1-2 sekunder for å se hint om hvor verdien er hentet fra.

Post 405: I det blå hentefeltet hentes tall fra Skattemeldingen. Hold musepekeren over det blå hentefeltet i 1-2 sekunder for å se hint om hvor verdien er hentet fra.

Post 410: Kun for selskap som rederibeskattes. Hentes fra post 616 i RF-1197.

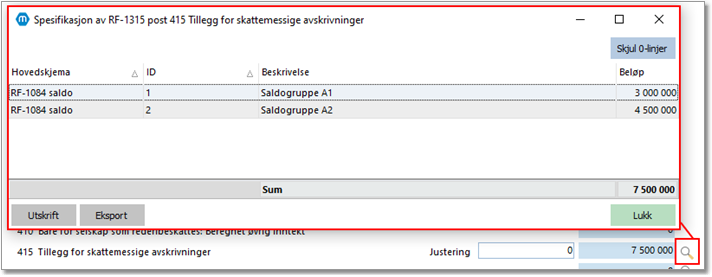

Post 415: I det blå hentefeltet hentes tall fra RF-1084 Saldoavskrivninger/Lineære avskrivninger og RF-1152 Driftsmidler. Hold musepekeren over det blå hentefeltet i 1-2 sekunder for å se hint om hvor verdien er hentet fra. Ved å trykke på forstørrelsesglasset til høyre for det blå feltet åpnes spesifikasjon i nytt vindu. Man kan hente ut en pdf-utskrift eller eksportere spesifikasjonen til excel. Man kan justere beløpet i det hvite justeringsfeltet.

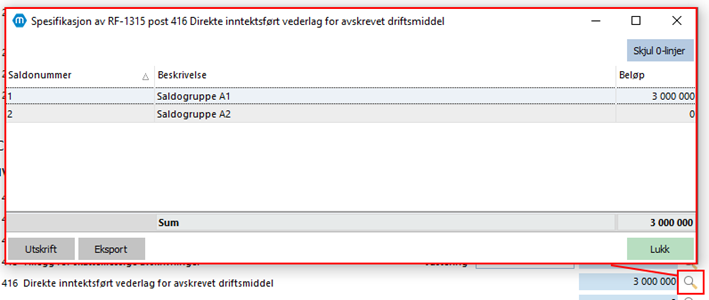

Post 416: I det blå hentefeltet hentes tall fra RF-1084 Saldoavskrivninger. Hold musepekeren over det blå hentefeltet i 1-2 sekunder for å se hint om hvor verdien er hentet fra. Ved å trykke på forstørrelsesglasset til høyre for det blå feltet åpnes spesifikasjon i nytt vindu. Man kan hente ut en pdf-utskrift eller eksportere spesifikasjonen til excel.

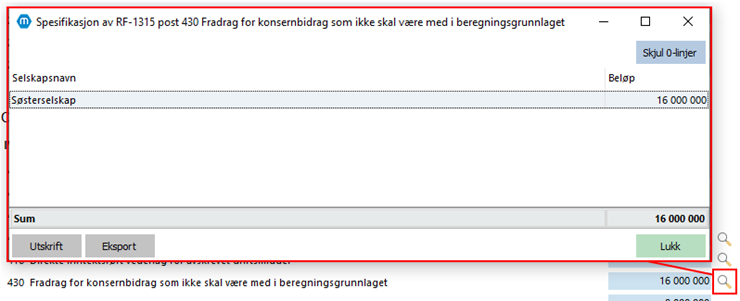

Post 430: I det blå hentefeltet hentes tall fra RF-1206 Konsernbidrag. Hold musepekeren over det blå hentefeltet i 1-2 sekunder for å se hint om hvor verdien er hentet fra. NB! I RF-1206 Konsernbidrag må man ha satt hake i boksen "Egenkapitalbasert unntaksregel ved rentefradrag". Ved å trykke på forstørrelsesglasset til høyre for det blå feltet åpnes spesifikasjon i nytt vindu. Man kan hente ut en pdf-utskrift eller eksportere spesifikasjonen til excel. Se rettledningens Del 7 Rentefradragsrammen.

Post 450: Beløpet rentekostnader hentes fra post 140. Dersom beløp i post 140 er ført med negativt fortegn, skal det også føres med negativt fortegn i post 450.

Post 460: I posten summeres post 401-450 og viser beregningsgrunnlaget for rentefradragsrammen. Beløpet overføres til post 510.

Post 470: Posten er kun tilgjengelig for selskap med deltakerfastsetting eller NOKUS-selskap, dette styres i Klientopplysninger.

V. Post 505: I det blå hentefeltet hentes positiv verdi fra post 140.

Post 510: Beregnet rentefradragsramme. Beregnes til 25% av beregningsgrunnlaget fra post 460. Hvis post 460 er et negativt beløp, føres kr 0 i denne posten.

Post 520: Her beregnes differanse mellom 505 Netto rentekostnader og 510 Rentefradragsramme. Beløpet kan være positivt eller negativt.

i. Dersom posten er større enn 0, må selskapet fylle post 530. •Selskap utenfor konsern fyller ut post 530 bare dersom post 240 er større enn null og post 505 større enn 5 000 000. •Selskap mv. i konsern fyller post 530. Dersom netto rentekostnader i norsk del av konsernet ikke overstiger 25 000 000 (jf. post 31), gå direkte til post 535.

ii. Dersom post 520 er mindre enn 0, fylles post 545 ut, men bare dersom post 730 kolonne A er større enn 0, dvs. foretaket fremfører renter som er avskåret i løpet av de siste 10 foregående inntektsårene.

Post 530: For selskap mv som ikke er i konsern fylles det laveste beløp av post 240 og post 520 ut i dette feltet. For selskap mv i konsern føres det laveste beløpet av post 505 og post 520, men dersom netto rentekostnader i norsk del av konsernet ikke overstiger 25 000 000, føres 0 her.

Post 531: Dersom man benytter unntakregel (svart "ja" i post 43 og leverer RF-1509) tilbakeføres beløp fra post 530 her.

Post 535: Kun for selskap i konsern. Blir fylt ut dersom unntaksregel (svart "ja" i post 43 og leverer RF-1509) benyttes eller nettorenter i norsk del av konsernet ikke overstiger 25 000 000 (svart "ja" i post 31). Hvis post 520 er høyere enn 0, kan selskapet få avskjæring av fradrag for rentekostander til nærstående part utenfor samme konsern dersom post 140 er høyere 5 000 000 og post 240 er større enn 0. I så fall fylles posten med laveste beløp av post 240 og post 520.

Post 540: Her beregnes sum avskjæring av årets rentekostander. Beløpet kan ikke være lavere enn 0.

Post 545: Dersom årets netto rentekostander er lavere enn rentefradragsrammen i post 510, slik at post 520 er lavere enn 0 (negativ), kan evt. fremførste renter fra tidligere år fradras i alminnelig inntekt. Her fylles laveste beløp av post 730 kolonne A og post 520 med motsatt fortegn. Posten viser 0 dersom post 520 er større enn 0 (positiv).

Post 560: Her beregnes årets tillegg eller fradrag av inntekt som følge av rentebegrensringsregelen. For selskap som leverer RF-1028, overføres beløpet til post 257. For selskap som leverer RF-1215, overføres beløpet til post 1107 eller 2016. For selskap som leverer RF-1245, overføres beløpet til post 410D, 420D eller 425D.

VI. Post 610: Beløp hentes fra post 540.

Post 620: Her beregnes hvor mye av fremførte renter fra tidligere år som kan komme til fradrag i inntektsåret – før årets netto rentekostnader ("bytte rekkefølge"). I posten føres det laveste av post 730 kolonne A og post 505 minus post 560. Merk at post 560 kan være negativ, og da skal tallet fra post 560 (med motsatt fortegn) legges til.

Post 630: Beløpet hentes fra post 545, i tilfeller hvor rentefradragsrammen overstiger årets rentekostnad (post 520 er mindre enn 0). Selskapet får fradrag i inntekt og overfører beløpet i post 545 til post 630. Se Eksempel 2 fra rettledningen under.

Post 650: Kun for selskap med deltakerfastsetting eller NOKUS. Her føres beløp bare dersom sum av beløpene i post 401 og post 610 er negativ. Dette multipliseres med -25%, men beløpet kan ikke overstige beløp i post 610. Se rettledningens punkt 15 om når noen selskap med deltakerfastsetting og NOKUS må levere flere utgaver av RF-1315 for inntektsåret.

Post 670: Her summeres post 610 til post 650. Beløpet overføres til post 710 kolonne C.

VII. Her vises rentekostnader som er avskåret og fremført tidligere. Postene viser hvilke rentekostnader som kan fradragsføres i årets inntekt og hvilke som fremføres.

Trykk på knappen Detaljer for å åpne tabellen Framføring av rentefradrag som er avskåret i nytt vindu:

I skjermbildet i Maestro vises sum alle år, men på utskriften vil det vises en linje pr inntektsår fra tabellen over.

Post 701 A: I skjermbildet i Maestro vises sum alle år, men på utskriften vil det vises en linje pr inntektsår fra tabellen over. Beløp hentes fra post 701 kolonne C i fjorårets skjema.

Post 701 B: Beløp fra post 620 fordeles på de enkelte inntektsårene.

Post 701 C: Viser rest til fremføring senere år, etter at beløpet i kolonne B er motregnet beløp i kolonne A.

Post 710: Beløpet hentes fra post 670.

Post 730: Her vises summen av post 701 kolonne c og post 710. Dette er sum rentekostnader som kan fremføres til senere inntektsår.

|