NB! Teksten under gjelder for inntektsåret 2021, og versjon 33 av Maestro Årsoppgjør.

|

Denne veiledningen er ment for å vise hvordan skattemeldingen for en personlig næringsdrivende som har Regnskapsplikttype 1 (tidligere RF-1175 Næringsoppgave 1) kan sendes inn til Skatteetaten via fagsystemet Maestro Årsoppgjør. Det er ikke en opplæring i regnskapsfaglig eller skattefaglig behandling og vurdering av årsoppgjøret.

Veiledningen vil ta for seg enkeltpersonsforetak med relativt enkle forhold. Send gjerne en e-post til support@maestro.no eller ring på 02575 ved spørsmål som ikke er omfattet av veiledningen. Maestros support kan ikke svare på regnskaps- eller skattefaglige spørsmål.

Overordnet prosess

Hovedtrekkene i årsoppgjør for et ENK er delt opp i to:

•Næringsdelen:

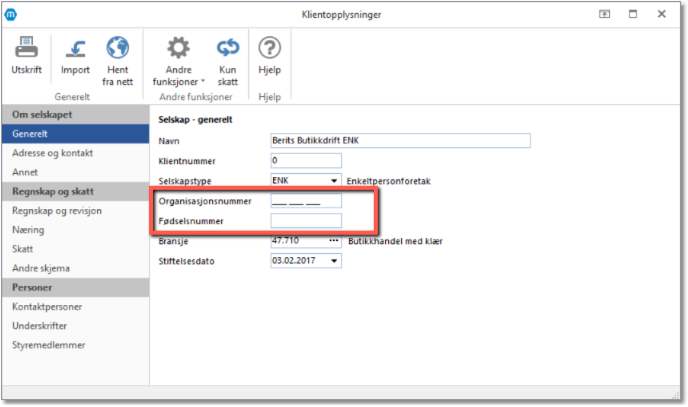

oVelg selskapsformen ENK, og fyll ut relevant informasjon i Klientopplysninger som organisasjonsnummer, fødselsnummer, valg av næringsoppgave og type hovednæring.

oHent inn selskapets saldobalanse med skattemessige tall. Dette kan kreve en omarbeidelse av saldobalansen fra regnskapssystemet før import til Maestro

oUtfør årsoppgjørsvurderinger og disponeringer.

•Privat-delen:

oLast ned den preutfylte skattemeldingen fra altinn, fra arkfanen Skatt > Skattemelding ved å trykke på knappen «Hent fra Skatteetaten».

Anbefalt arbeidsgang:

I vårt case skal vi utarbeide og sende inn skattemeldingen for Berits Butikkdrift ENK.

Næringsdelen:

Vi starter med å kontroller alle opplysninger i Firma og eiere > Klientopplysninger:

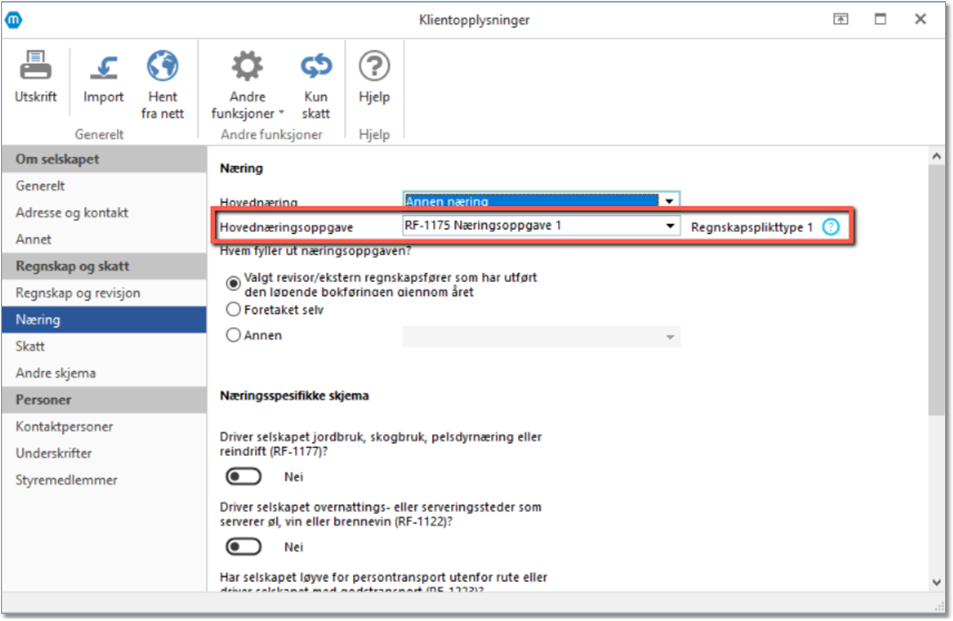

Blant annet at riktig næringsoppgave benyttes:

|

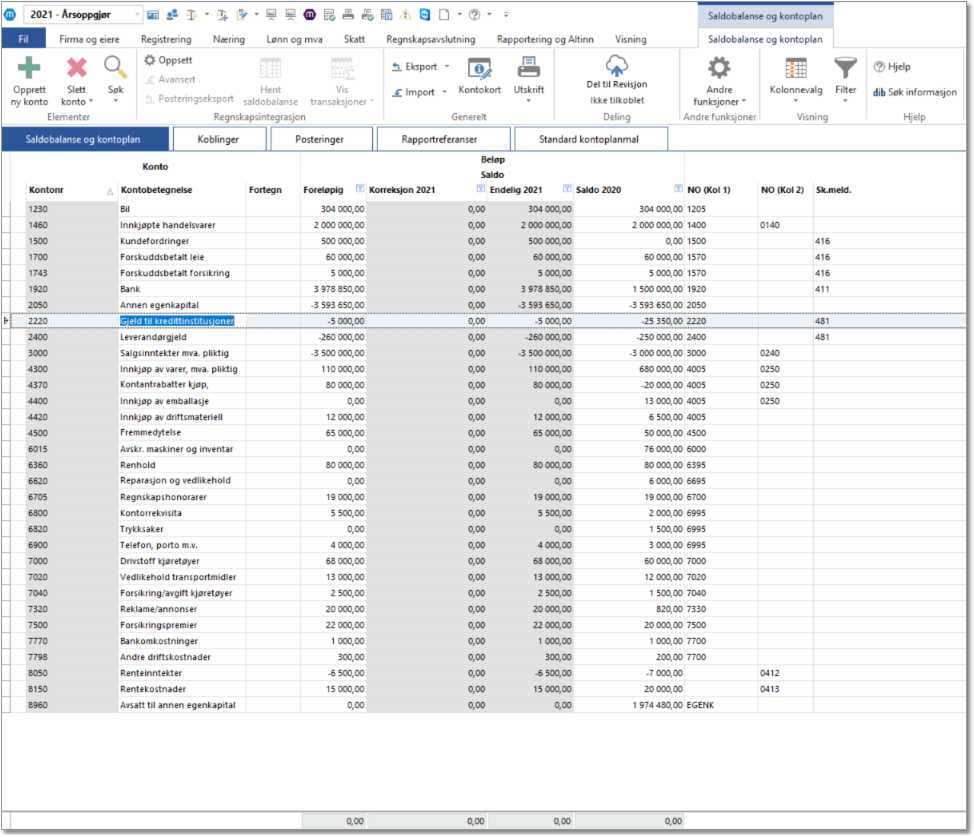

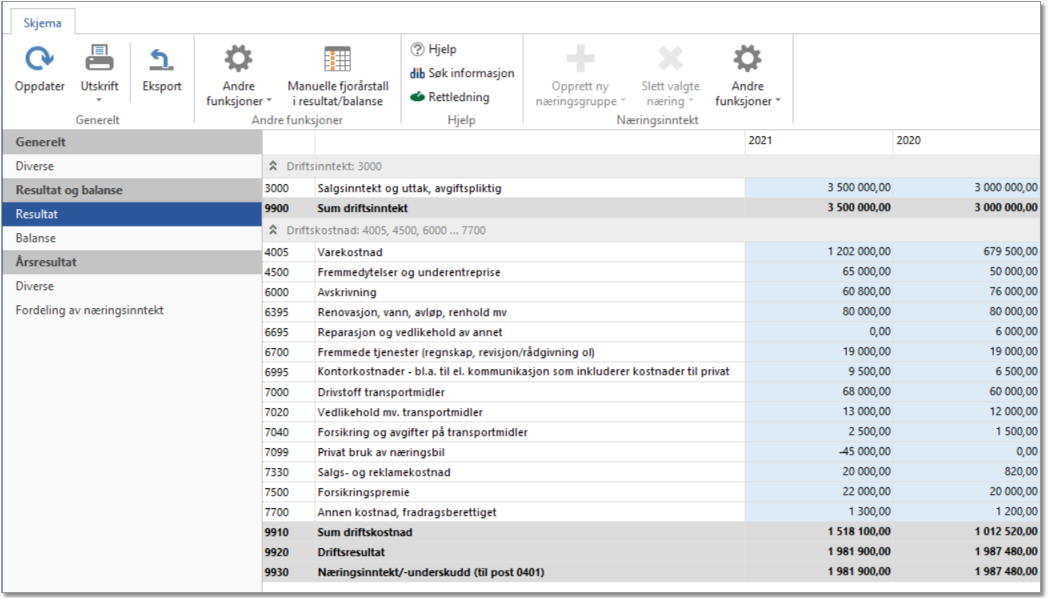

Deretter kan saldobalanse fra regnskapet importeres. Dette gjør vi i Registrering > Saldobalanse. Skatteetaten har utarbeidet en felles kontoplan som nå benyttes for alle næringsdrivende, uavhengig av hvilken næringsoppgave som er benyttet tidligere. I denne nye kontoplanen er ikke alle kontoer tilgjengelig for alle regnskapsplikttyper.

Dette betyr at gammel kontoplan med referanser til postene næringsoppgave 1 må konverteres til å følge de nye postene i nye kontoplan. Vi anbefaler alle å ta en god kontroll av referansene i saldobalansen for å sikre at disse er på plass, og at det brukes riktige referanser til postene i ny næringsspesifikasjon. Husk at Maestros standard kontoplanmal er ment som et forslag, ikke en fasit.

|

Når man har importert saldobalansen og kontrollert referansene utføres årsoppgjørsvurderingene i Maestro.

I Berits årsoppgjør bruker vi Varer, Eiendommer og driftsmidler og Bilskjema.

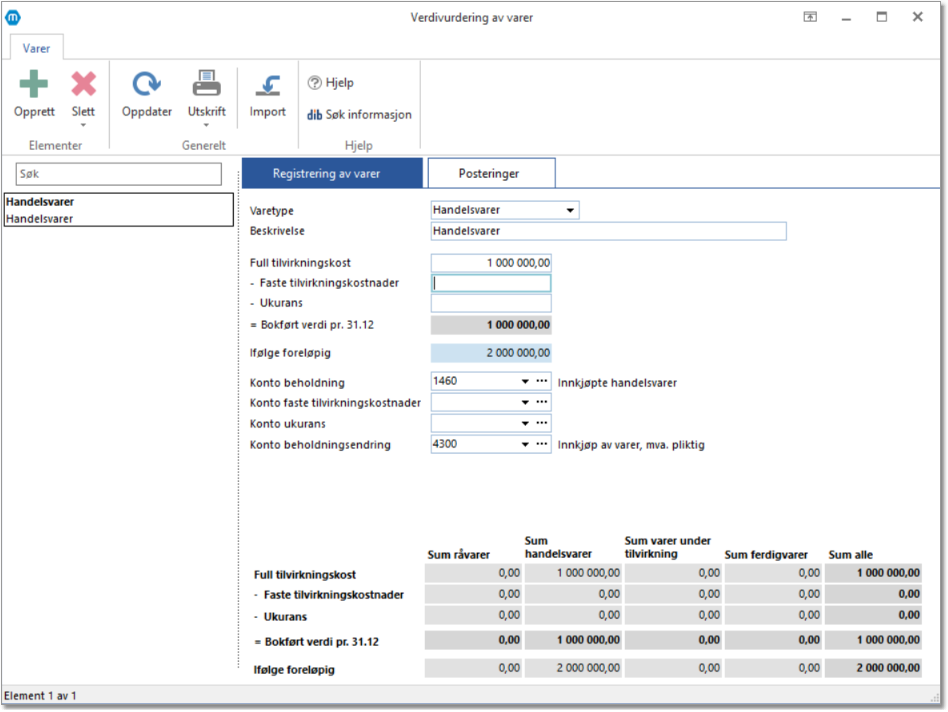

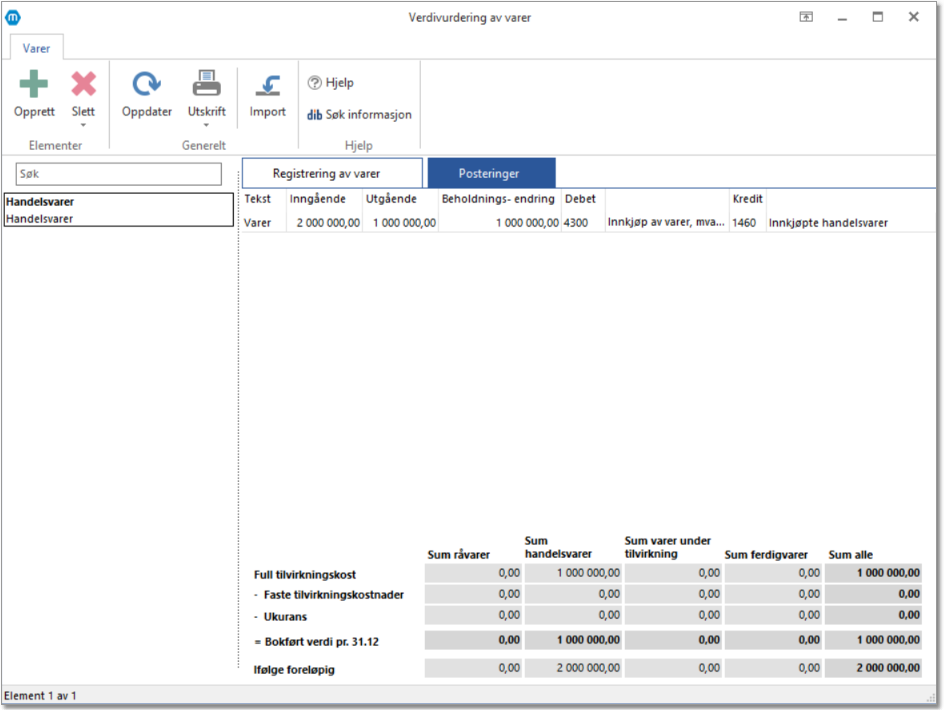

Varer: Berit har levert en varetellingsliste som viser en anskaffelseskost på kr1 000 000 pr 31.12.

Vi lar Maestro posterer beholdningsendringen:

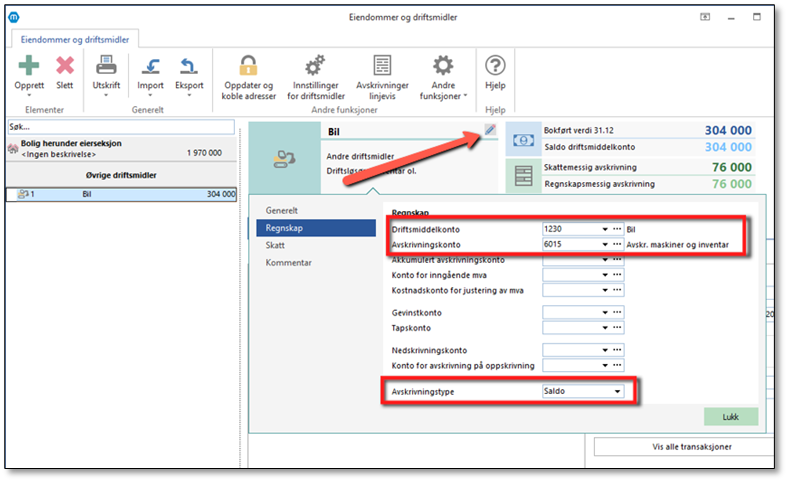

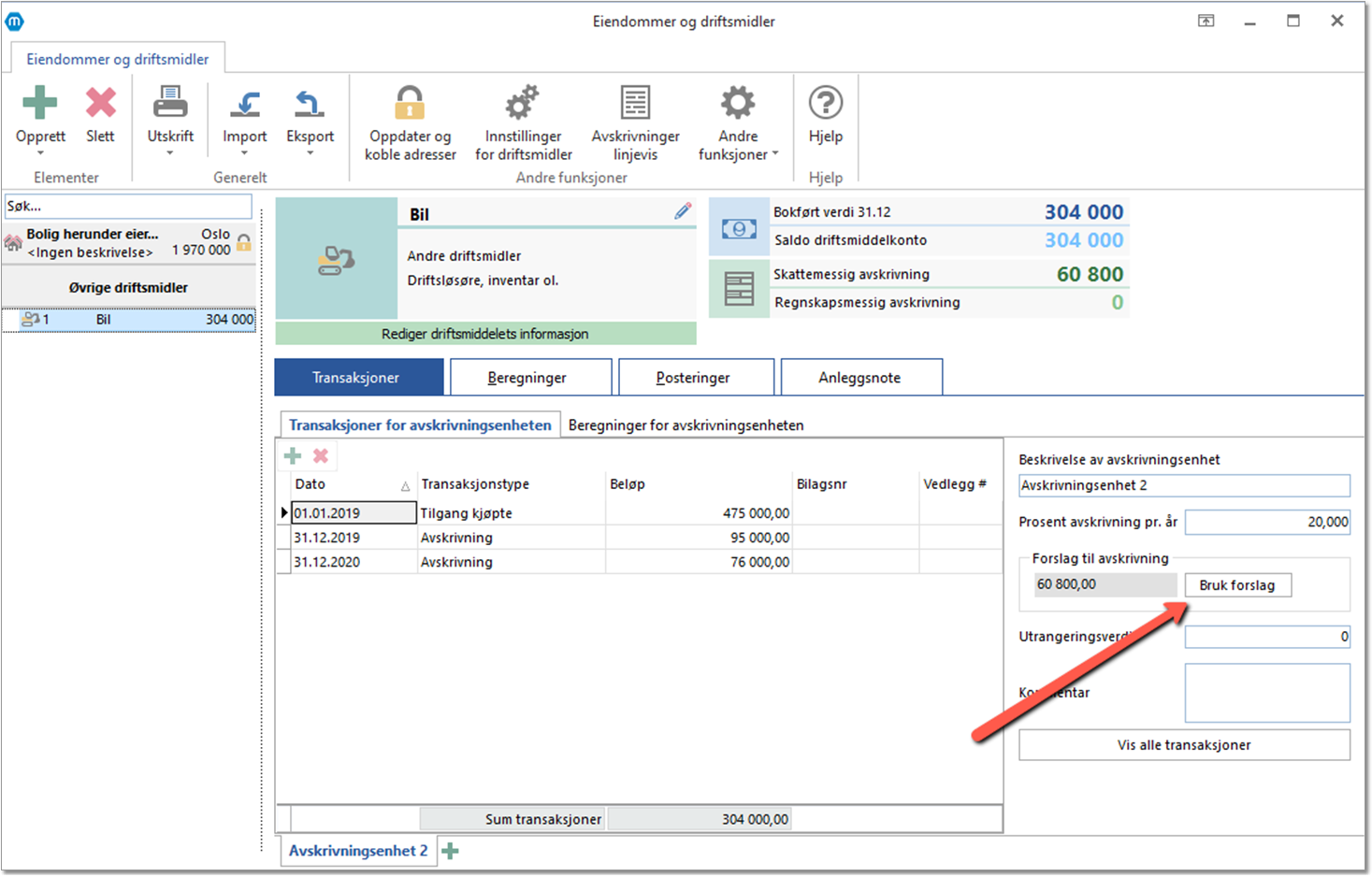

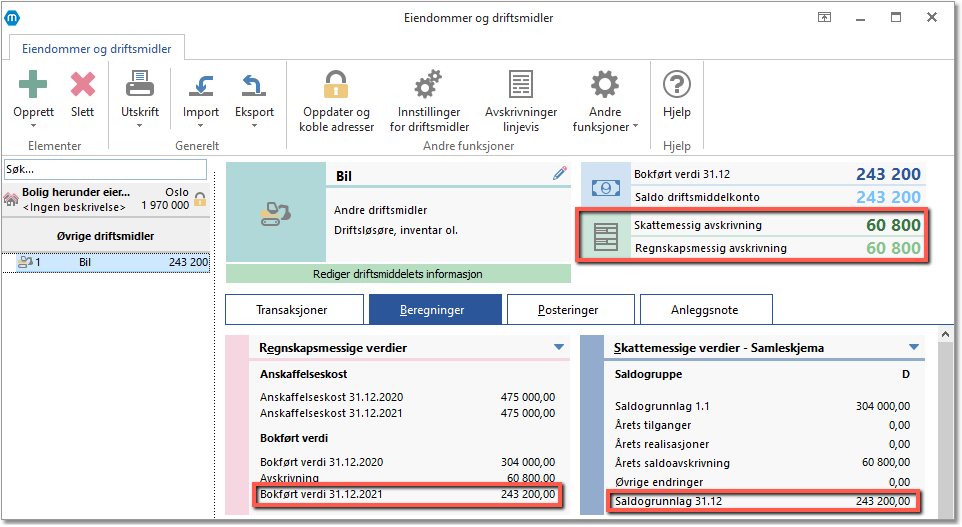

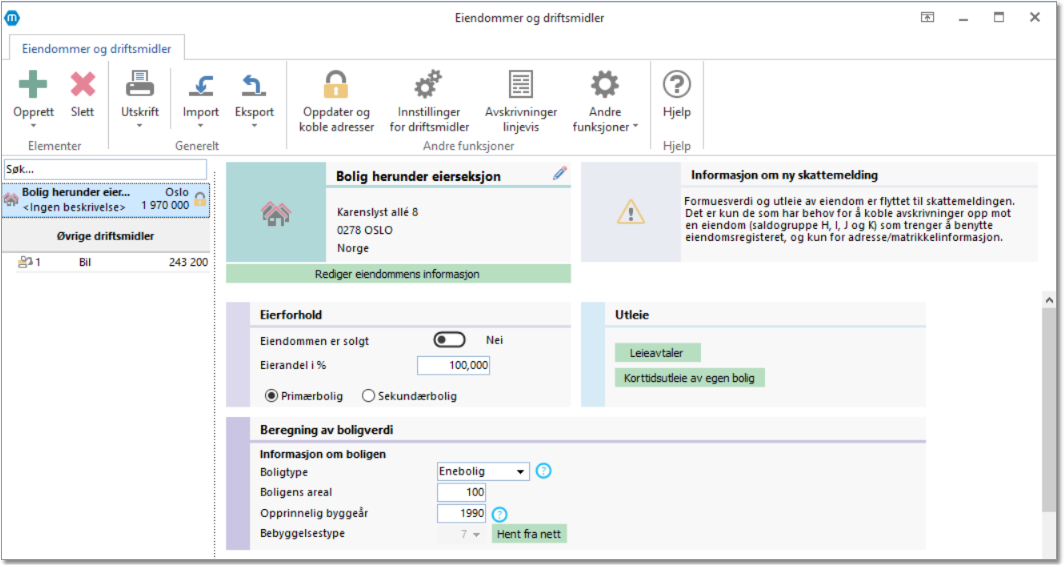

Driftsmidler: Berit eier en bil gjennom ENK'et sitt. Vi bruker driftsmiddelregisteret i Eiendommer og driftsmidler til å beregne og postere avskrivninger. Det er angitt at det benyttes regnskapsmessige saldoavskrivninger:

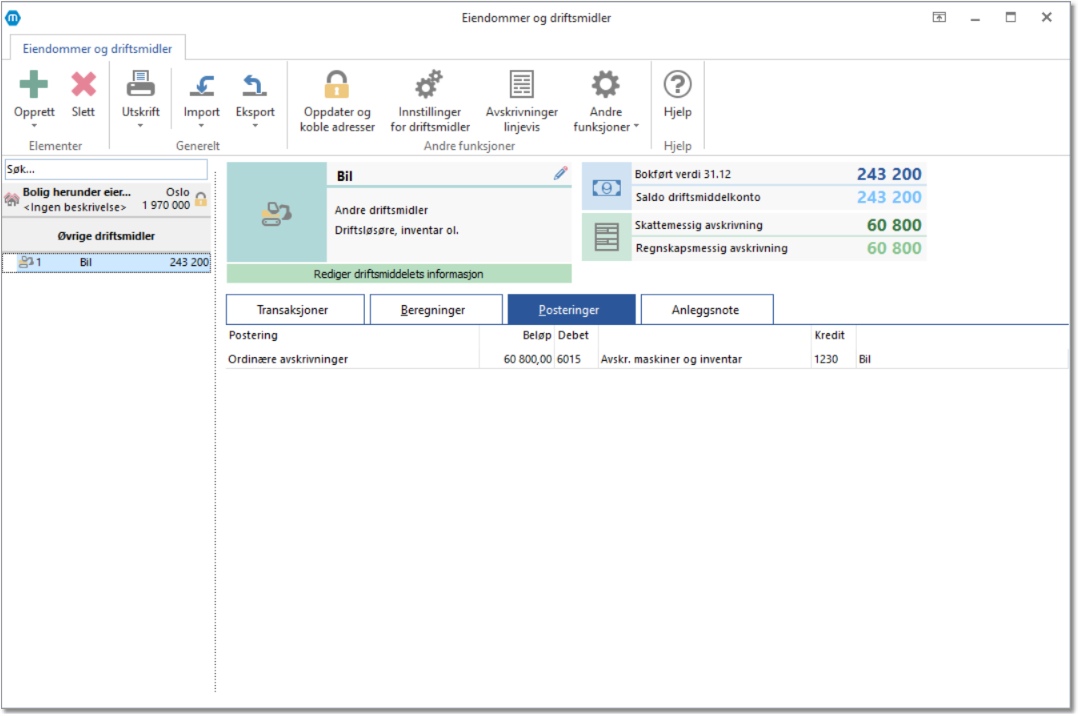

Vi trykker på Bruk forslag, og Maestro beregnerer og posterer årets avskrivning:

Vær obs på at det må være fylt ut konti i "Driftsmiddelets informasjon" for at Maestro skal kunne postere avskrivningene mot riktig konti.

Siden driftsmidlet er knyttet opp mot saldoskjema er det lett å kontrollere at regnskaps- og skattemessige avskrivninger og UB-verdier er like:

NB! Har man har overtatt en klient og skal bygge opp datasettet, husk å fyll ut IB verdien i RF-1084 post 102.

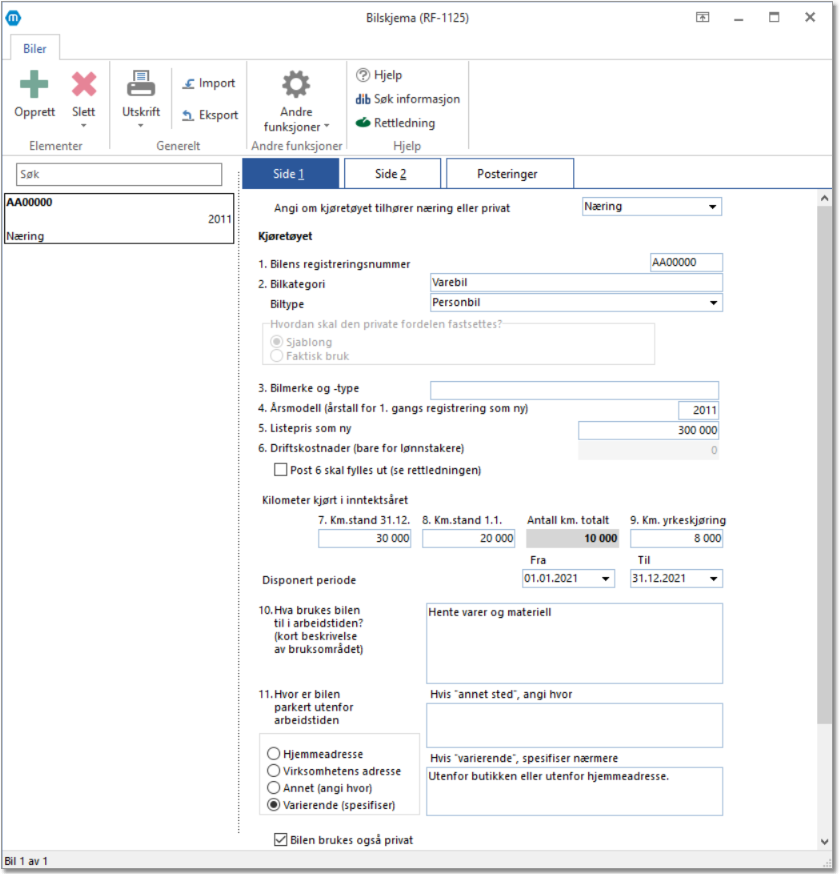

Bil: Vi åpner bilskjema RF-1125 og fyller ut relevant informasjon. Bilen er i år blitt brukt noe privat.

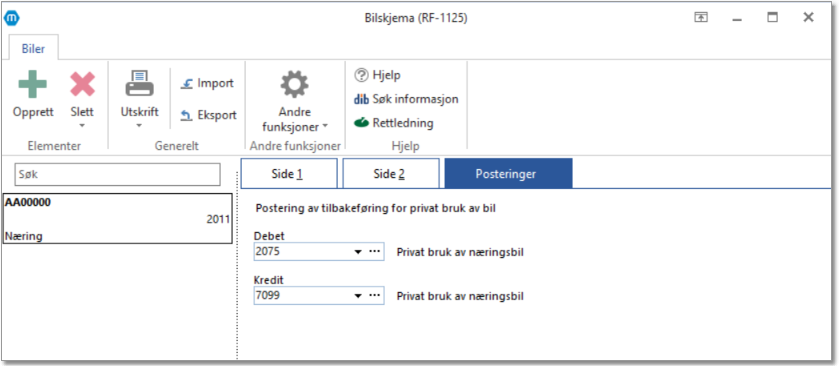

Ved å angi kontier i fanen Posteringer, vil Maestro postere tilbakeføring for privat bruk:

Andre eksempler på årsoppgjørsvurderinger er Kundefordringer, Verdipapirer etc. |

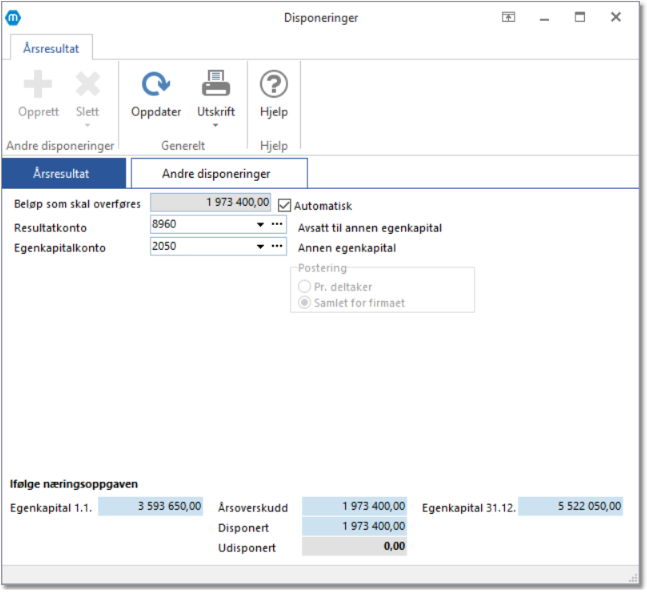

Når man har utført årsoppgjørsvurderingene for næringsdelen går man til arkfanen Regnskapsavslutning > Skatter, overføring og disponeringer.

Vi setter en hake i feltet Automatisk og fyller ut disponeringskonti for å la Maestro beregne og postere årsdisponeringen:

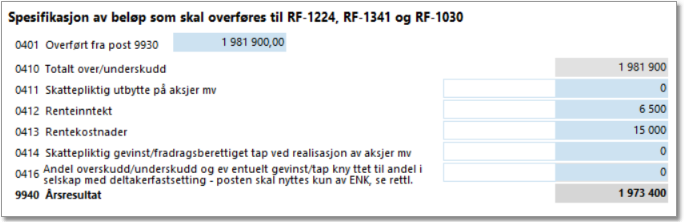

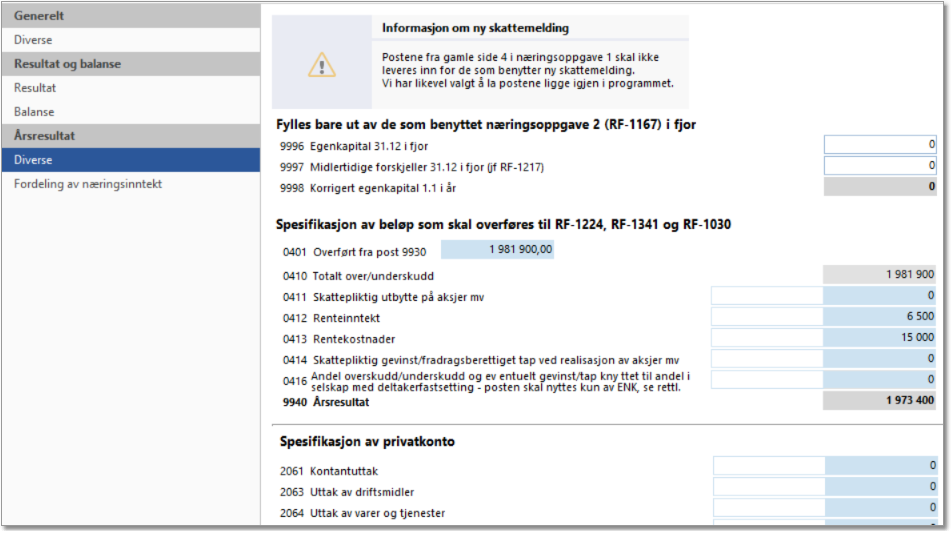

Resultatet her er kr 1 973 400 og fremkommer på følgende måte (se fanen Diverse i næringsoppgaven):

Resultat fra post 9930 i næringsoppgaven er kr 1 981 900 + Renteinntekter på 6 500 fra konto 8050 (post 0412 i næringsoppgaven) – Rentekostnader på 15 000 fra konto 8150 (post 0413 i næringsoppgaven) = 1 973 400

|

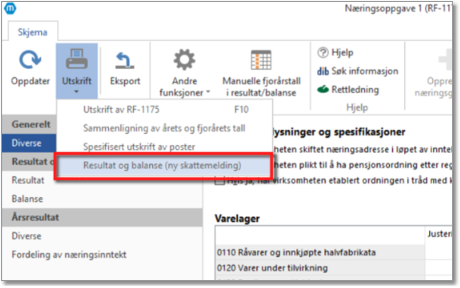

Det er ikke gjort store endringer i skjermbildene her i Maestro. Ved utskrift vil man fortsatt kunne få en versjon av gamle Næringsoppgave 1 RF-1175, men det er viktig å være klar over at det i den nye næringsspesifikasjonen er noen endringer. Det kan for eksempel være nye felter eller poster. Disse vil ikke være med i de gamle utskriftene. For resultat og balanse i næringsoppgaven er det dessuten gjort en del endringer på post/kontonummer og poster med de nye kontonumrene vil ikke være med i utskriften.

Skatteetaten kommer ikke til å lage noe nytt skjema tilsvarende skjemautskriften RF-1175, så vi har utarbeidet en enkel utskrift som viser resultat og balanseposter under Utskrift > "Resultat og balanse (ny skattemelding)":

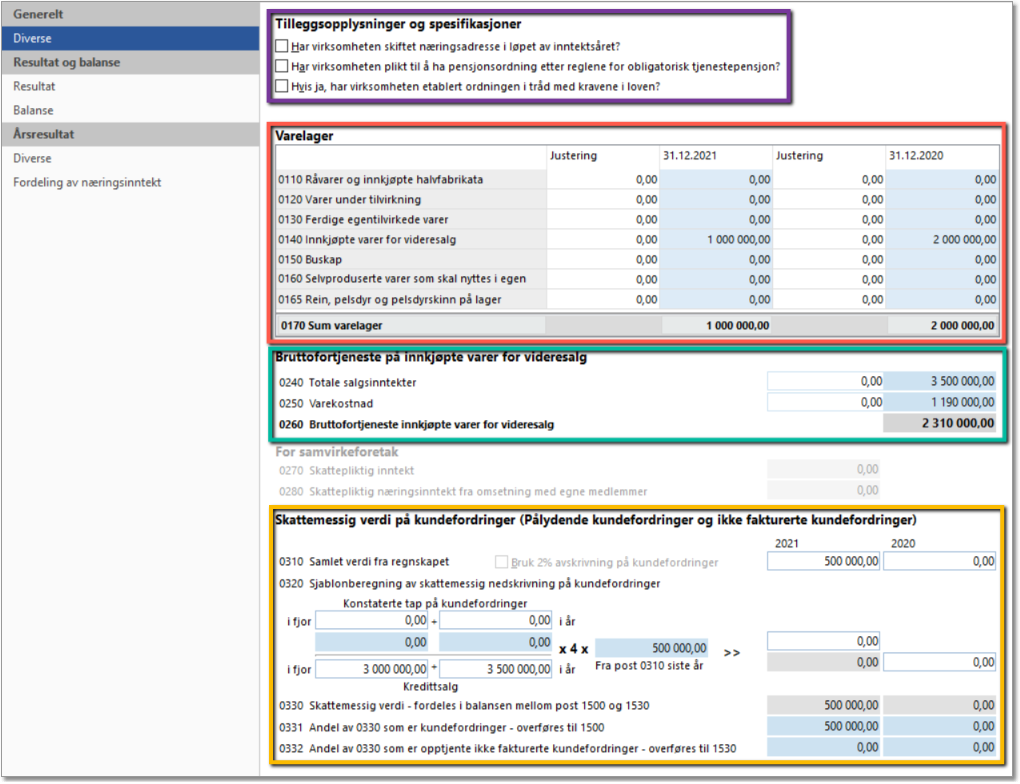

Inndelingene i venstremenyen er de samme som før, delt opp i det man tidligere kalte Side 1, 2, 3 og 4. Under Diverse (side 1) skal det fortsatt fylles ut tilleggsopplysninger og spesifikasjon av enkelte poster:

I Resultat og Balanse (side 2 og 3) viser vi fjorårstall som i tidligere versjoner, men vær oppmerksom på at fjorårstall ikke blir sendt inn med skattemeldingen:

Postene på side 4 utgår og utfylte verdier her vil ikke bli sendt inn, men de ligger fortsatt igjen under Diverse:

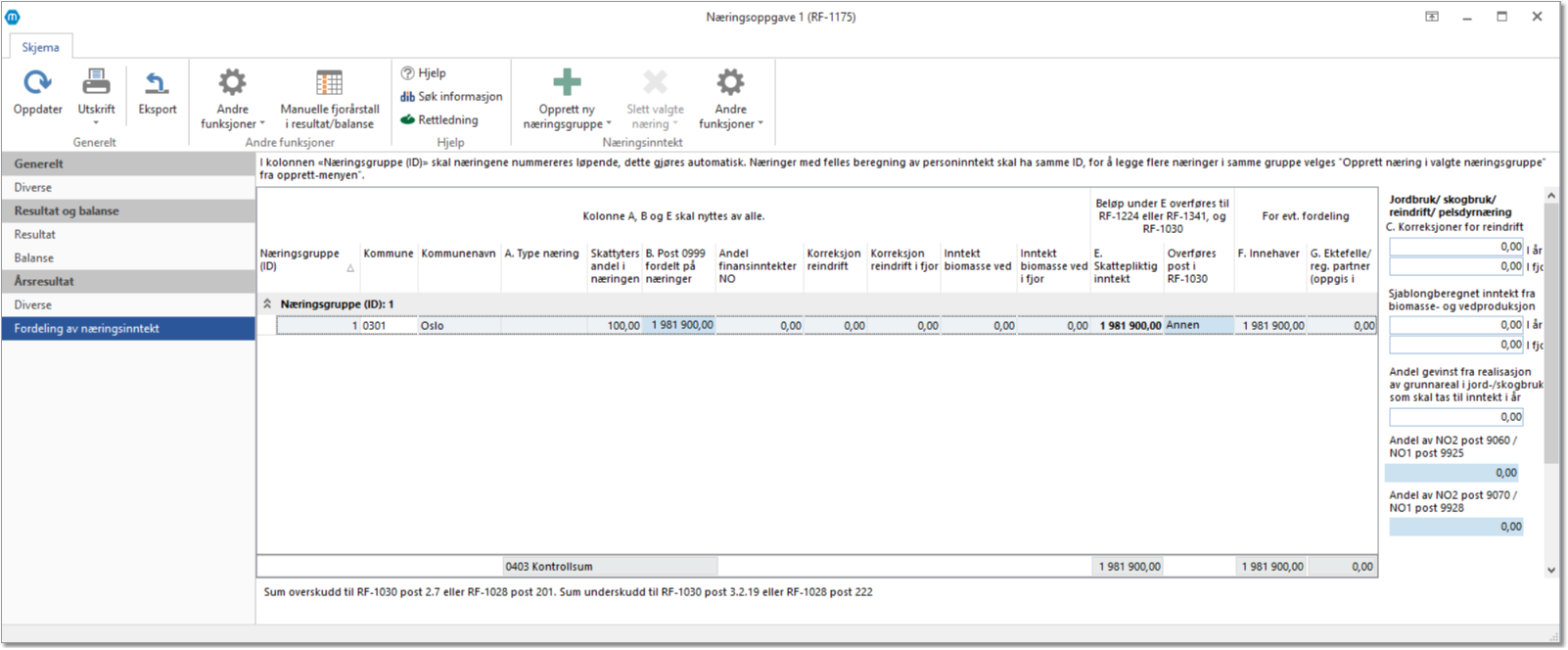

Fordeling av næringsinntekt: Når man har disponert resultatet for næringsvirksomheten må man avklare hvorvidt inntekten skal fordeles mellom ektefellene (kun aktuelt dersom den næringsdrivende er gift). Fordelingen av inntekten utføres direkte i næringsoppgaven under «Fordeling av næringsinntekt»: Her legger man inn fordelingen mellom ektefellene. I dette eksemplet er det ingen fordeling. Vi ser at beløpet på innehaver da blir 100%, altså kr 1 981 900 (beløpet er årsresultatet før justering for renteinntekter og rentekostnader). Dette beløpet overføres til skjema for Personinntekt RF–1224 post 1.1 for beregning av personinntekten som skal tillegges skatteyter fra næringen hun utfører.

|

| 6. Personinntekt RF-1224 |

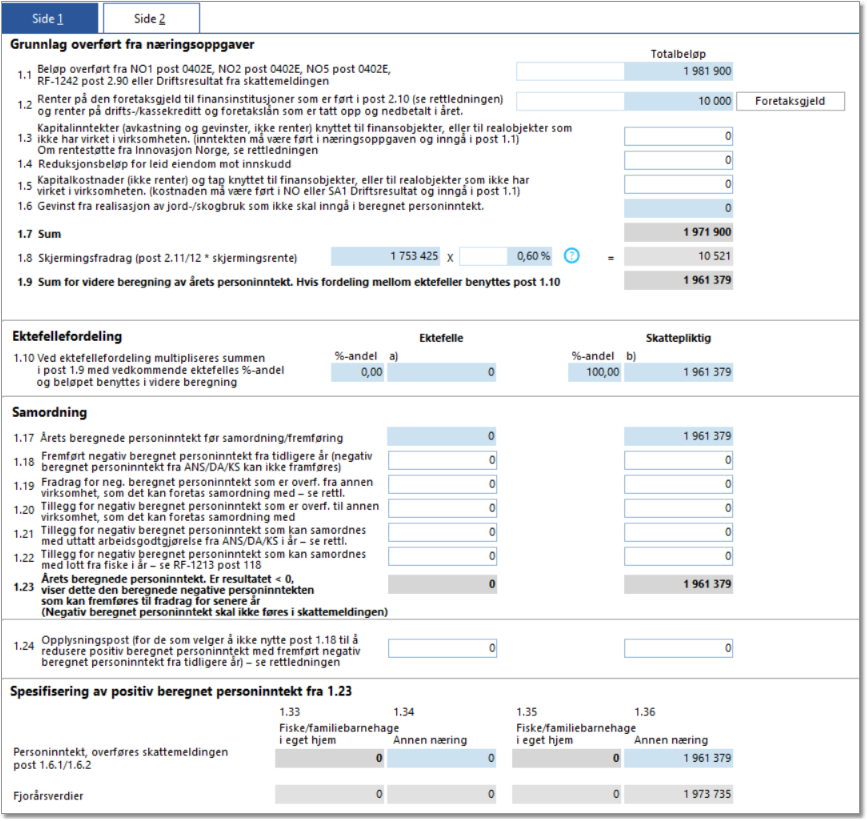

Når vi så har disponert resultatet for næringsvirksomheten (og fordelt inntekten mellom ektefellene) åpner vi i RF-1224. Dette skjemaet er grunnlaget for å utarbeide personinntekten som skal tillegges Berits skattemelding for næringsvirksomheten (beregnet personinntekt). Den beregnende personinntekten fremkommer i post 1.9. Dette beløpet utgjør årsresultatet (post 1.1 i RF-1224/Post 9930 i Næringsoppgaven) justert for blant annet renter på foretaksgjeld, kapitalinntekter/kapitalkostnader som ikke har virket i virksomheten og redusert for skjermingsfradraget i post 1.8.

Tanken bak foretaksmodellen er at det kun er inntekt UTOVER risikofri avkastning som skal skattlegges og derfor trekker man ut et skjermingsfradrag. Skjermingsfradraget er et uttrykk for den risikofrie avkastningen selskapet har generert i siste inntektsår.

I vårt case har vi følgende tall personinntekts-skjema. Post 1.1 kr1 981 900 og hentes fra næringsoppgaven 0402E:

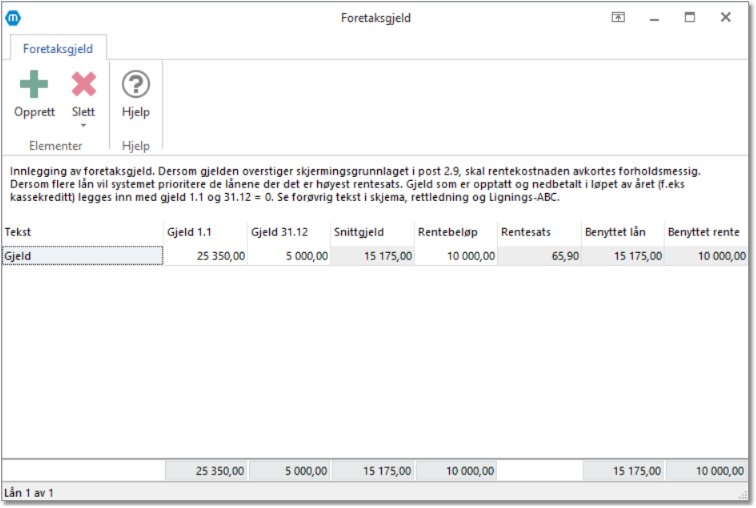

Post 1.2 på kr10 000 og fremkommer fra tabellen Foretaksgjeld:

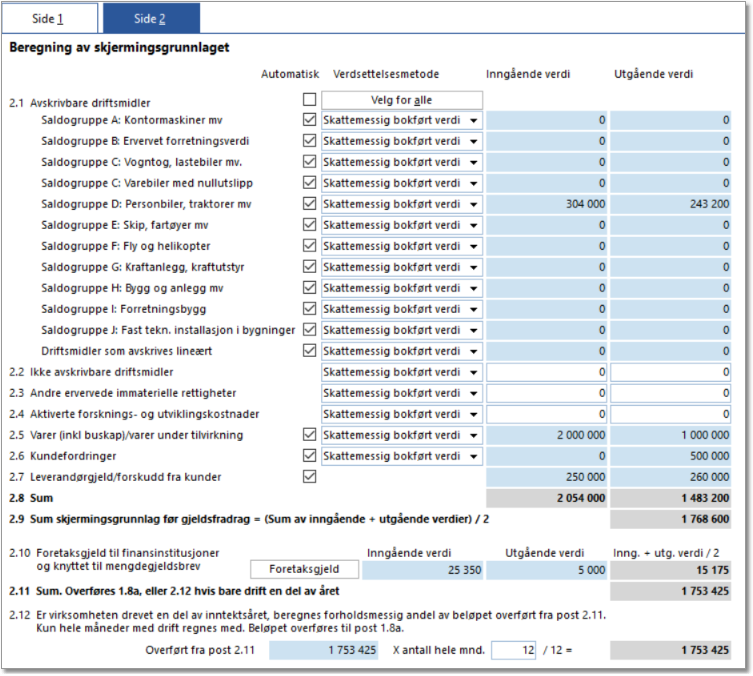

NB! Dette beløpet er særegent for situasjoner hvor skjermingsgrunnlaget post 2.1-2.7 på side 2 i RF–1224 er mindre enn foretaksgjelden i post 2.10. Se rettledningen for nærmere informasjon om bruk av dette feltet. Side 2 viser skjermingsgrunnlaget og beregningen av skjermingsfradraget:

Skjermingsgrunnlaget fastsettes med utgangspunkt i den skattemessige verdien av eiendelen i virksomheten (Post 2.1-2.7). Skjermingsgrunnlaget gir uttrykk for totalkapitalen i selskapet slik den fremstår på eiendelssiden av balansen.

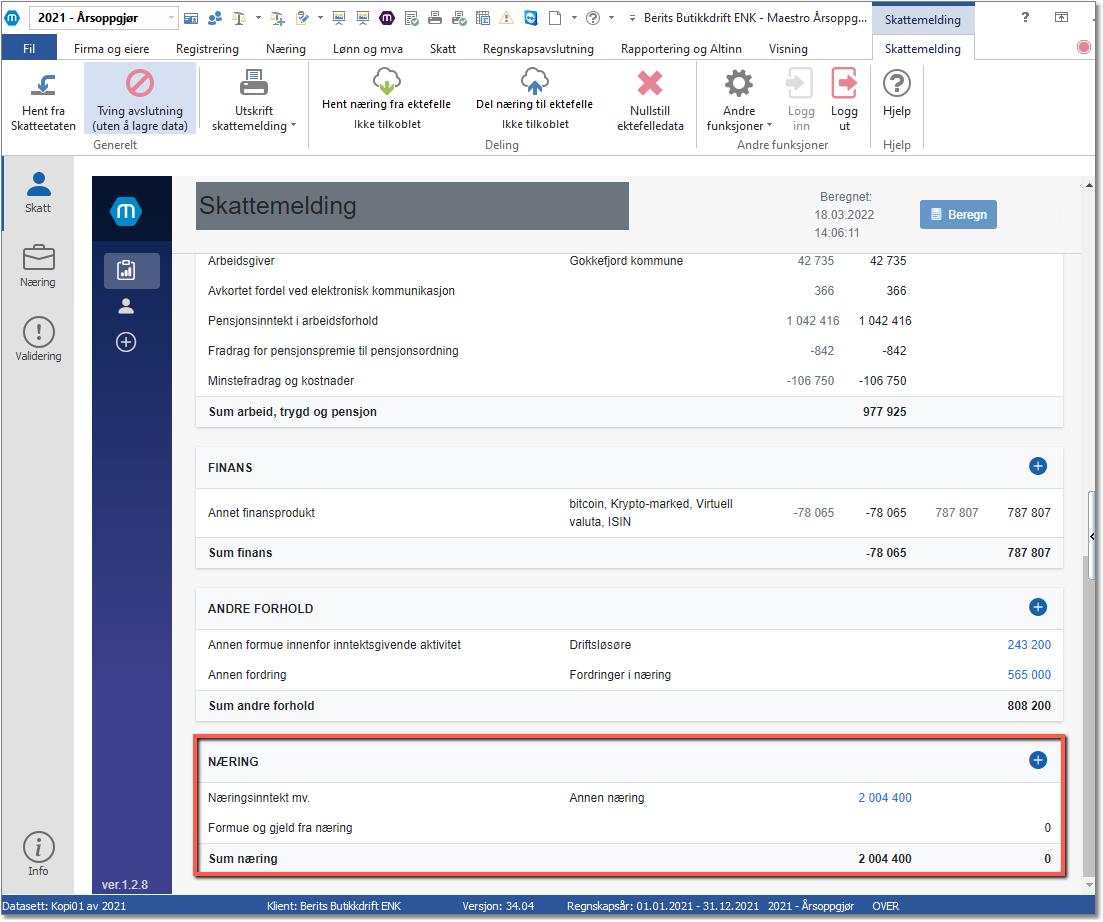

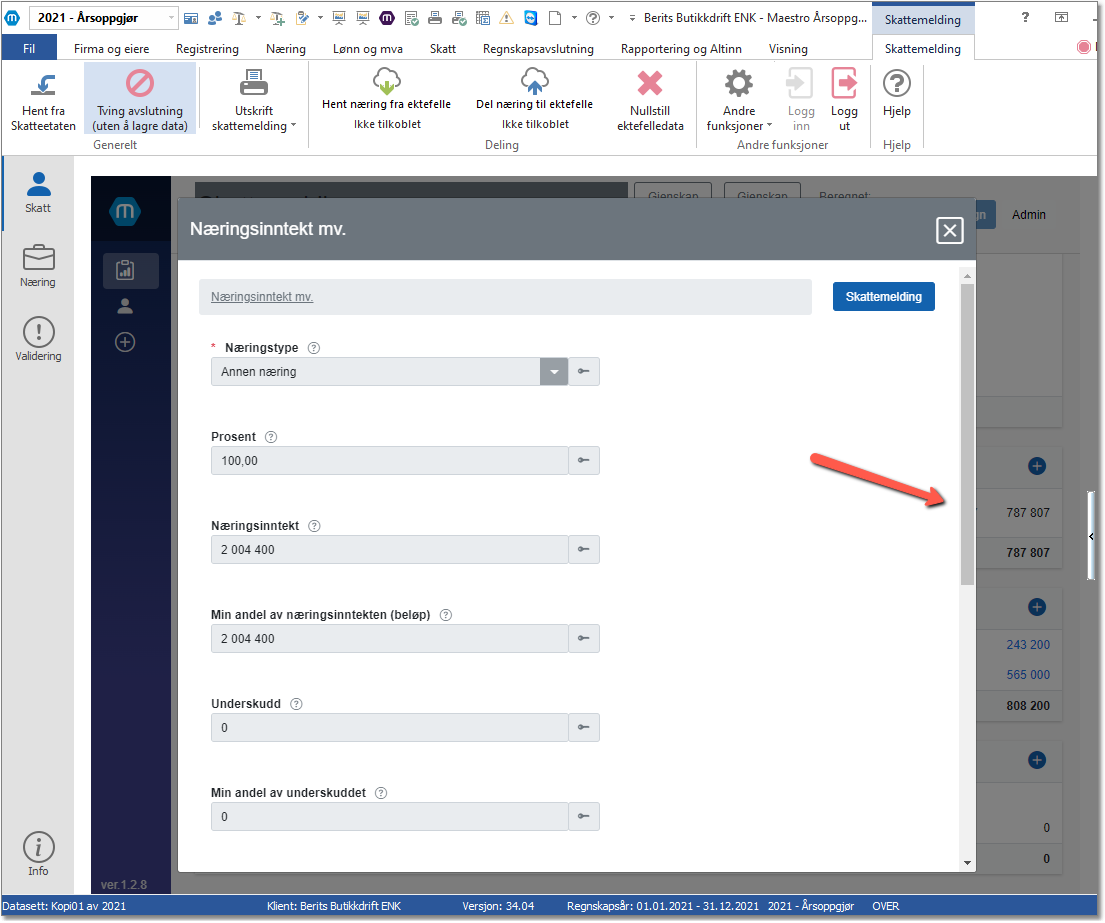

Den «beregnede personinntekten» i post 1.9 blir overført fra RF–1224 til skattemeldingen under temaet Næring.

Trykker vi på linjen "Næringsinntekt mv." ser vi mer informasjon, og bruker scrolle-baren for å bla nedover:

|

Formuesverdi og utleie av eiendom er flyttet til skattemeldingen. Det er kun de som har behov for å koble avskrivninger opp mot en eiendom (saldogruppe H, I, J og K) som trenger å benytte eiendomsregisteret, og da kun for adresse/matrikkelinformasjon. Det flyter ingen informasjon mellom eiendomsregisteret og den nye skattemeldingen.

Man kan dermed slette eiendommer som følger med ved årsskifte hvis man ønsker, men det er ikke nødvendig:

|

Privat del

Dette er del 2 i prosessen for utfylling av skattemeldingen for en personlig næringsdrivende. De fleste er godt kjent med utfylling av næringsdelen som er beskrevet over, og det er ikke store endringer der i år. Det er derimot gjort en god del endringer i utfylling og innsendelse av skattemeldingen, dette tar vi for oss under:

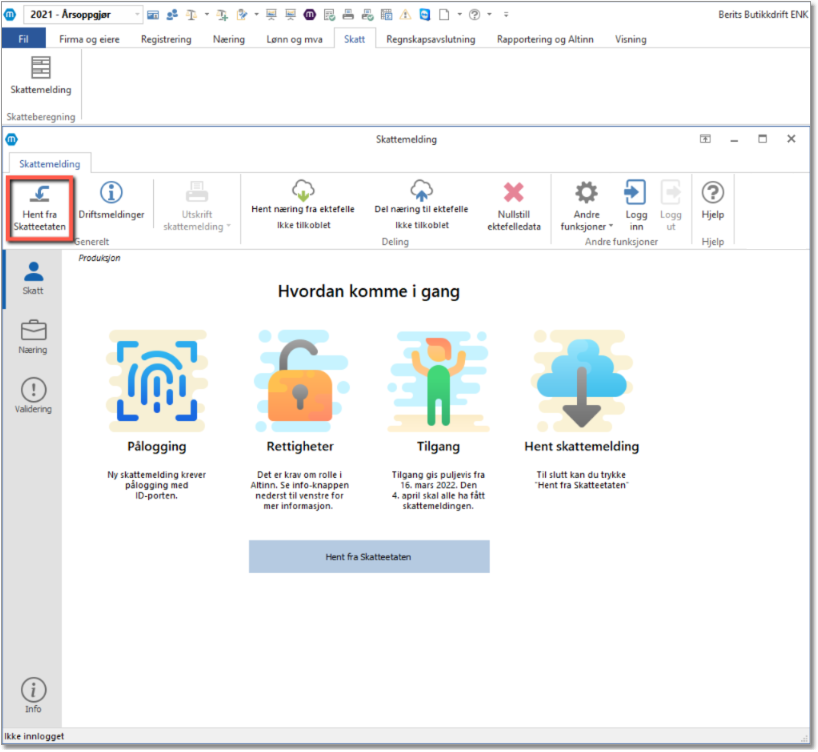

Til forskjell fra tidligere år er det ikke mulig å begynne å jobbe med ny skattemelding før man har lastet ned forhåndsutfylte data. Når man skal hente ned preutfylt skattemelding fra Skatteetaten så går man til arkfanen Skatt, velger knappen Skattemelding og trykker "Hent fra Skatteetaten":

For ny skattemelding benyttes nå pålogging med ID-porten. Det vil si at en av følgende påloggingsmetoder må benyttes:

|

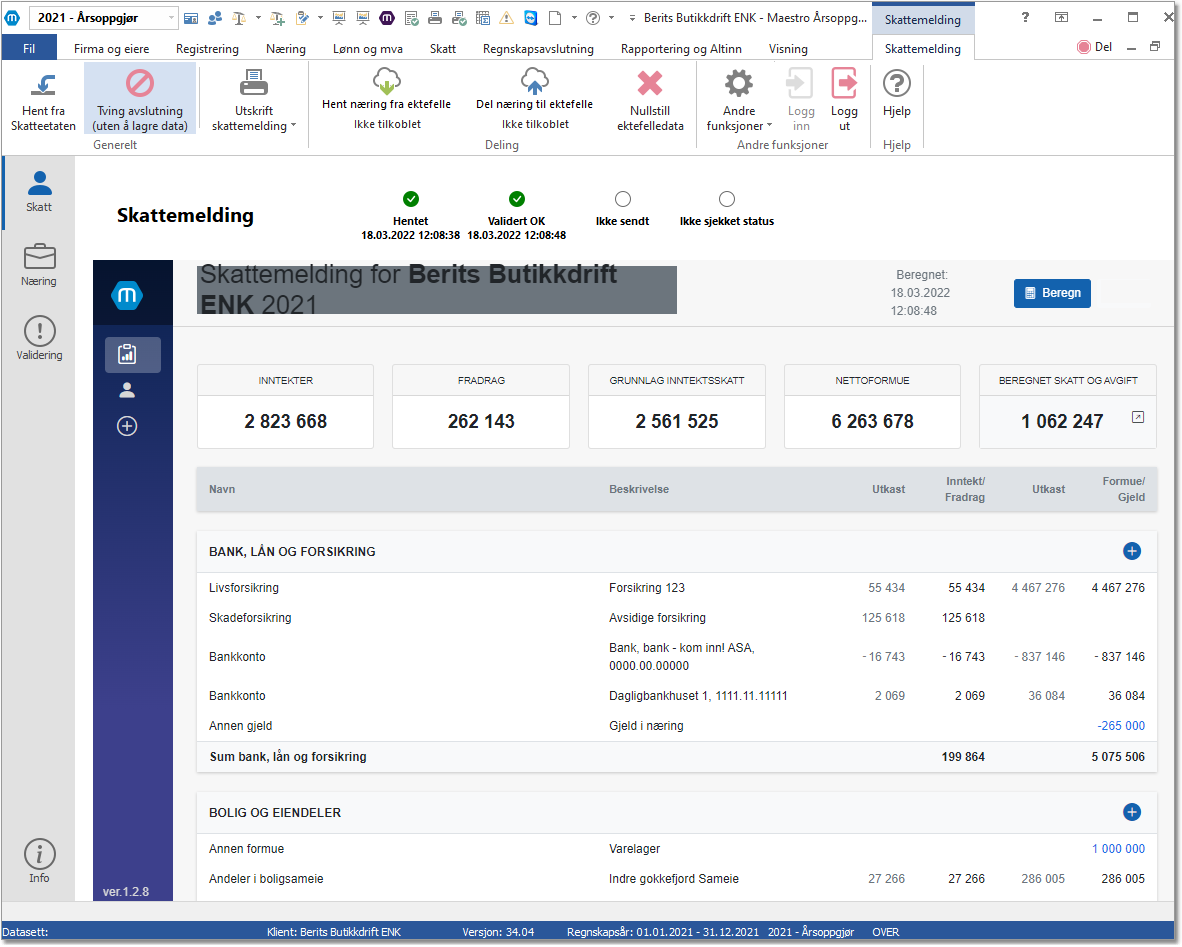

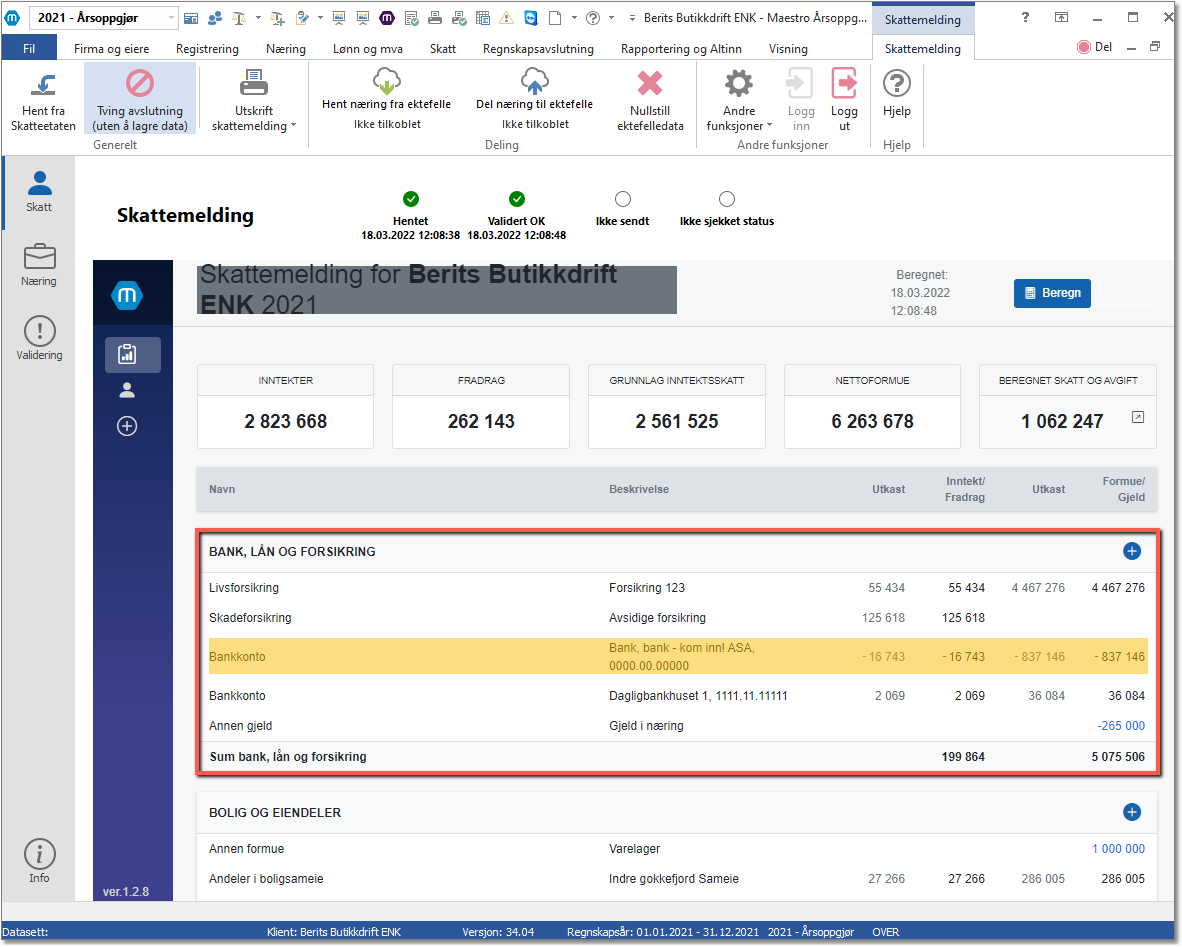

Når vi så har lastet ned den preutfylte skattemeldingen til Berit, har vi all informasjon vi trenger for å utarbeide skatteberegningen. Vi kan nå åpne, og redigere skattemeldingen.

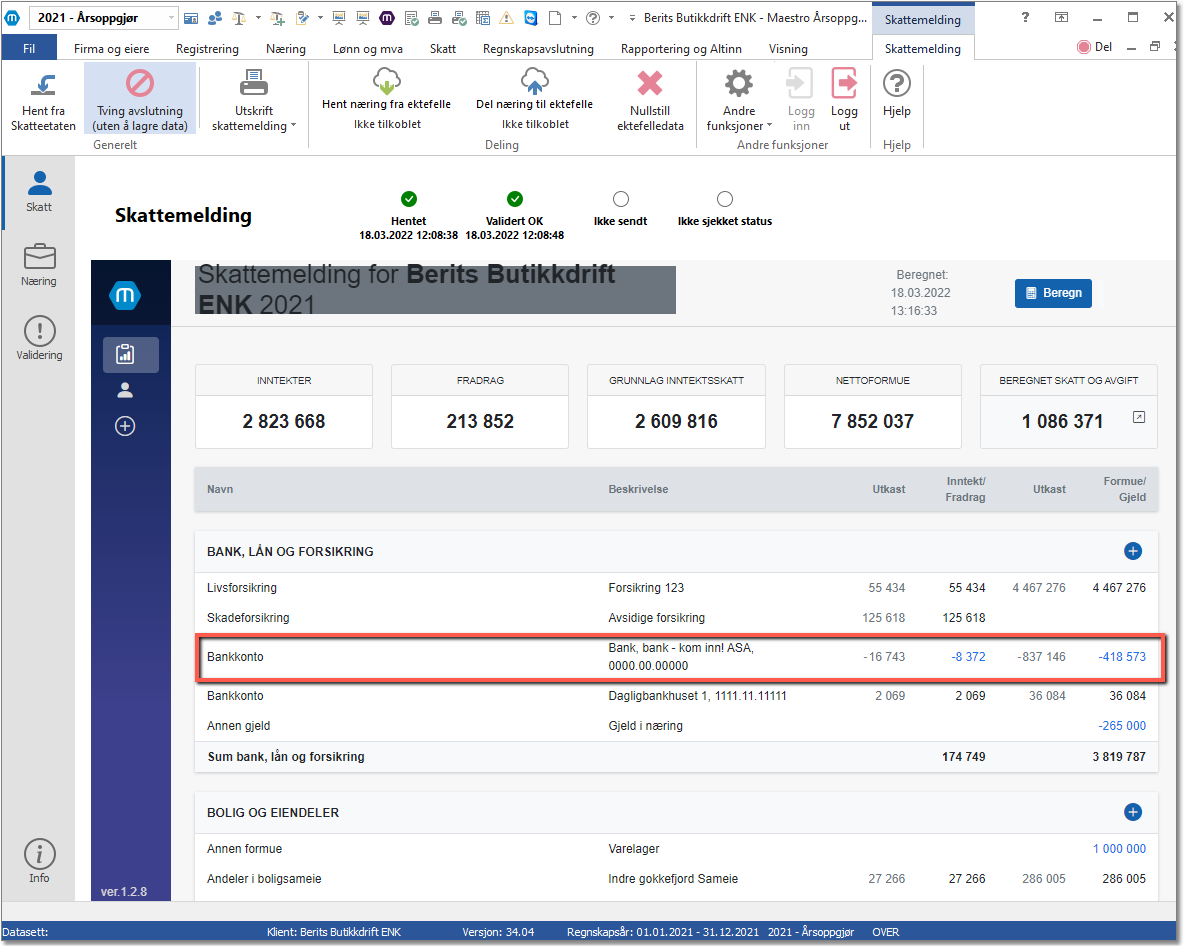

I de fem kortene på toppen finnes et utdrag av tall vi henter fra Skatteetatens skatteberegning. Under dette finner man tabellen for alle postene. Her er det fire beløpskolonner; to for utkast, en for inntekt/fradrag og en for formue/gjeld. Fradrag og gjeld representeres med negativt fortegn. Det er viktig å være klar over at tabellen viser nettobeløp. Det vil si at hvis en og samme post inneholder for eksempel både en inntekt og et fradrag, så er det nettobeløpet som vises i tabellen.

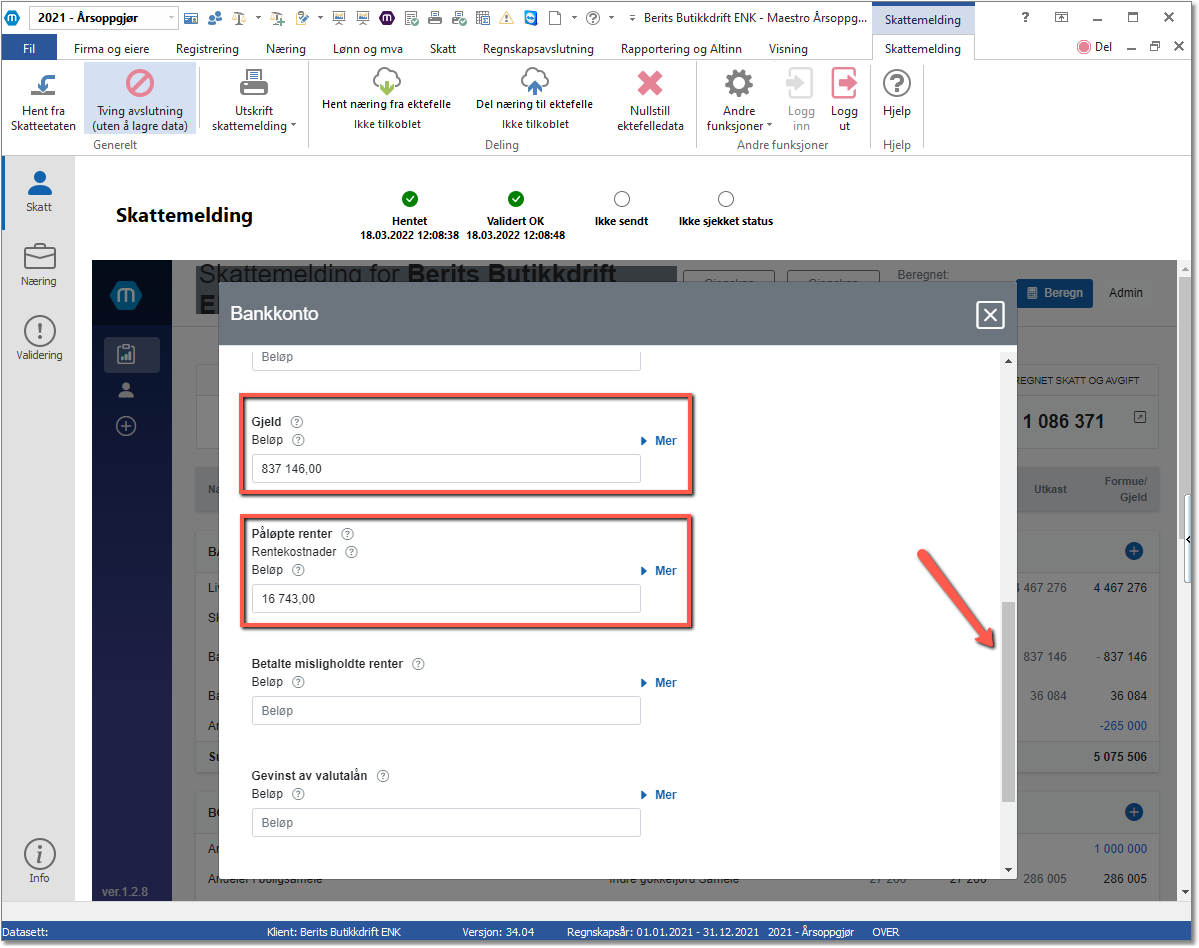

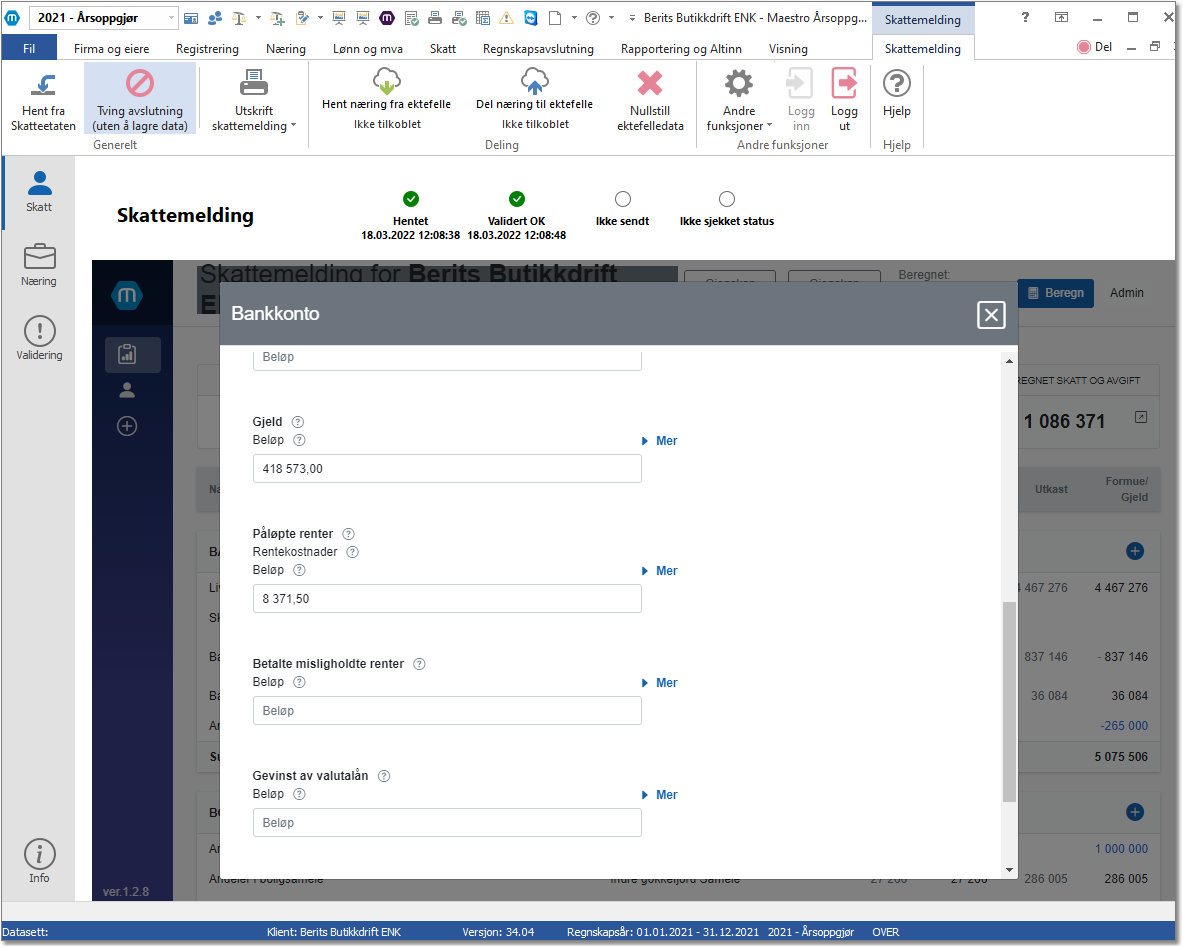

Endre forhåndsutfylte poster og legge til nye: Fordeling av gjeld Berit eier bolig sammen med samboeren sin, og vil dermed redusere lån og renter som kommer på hennes forhåndsutfylte skattemelding for å overføre halvparten til samboeren sin.

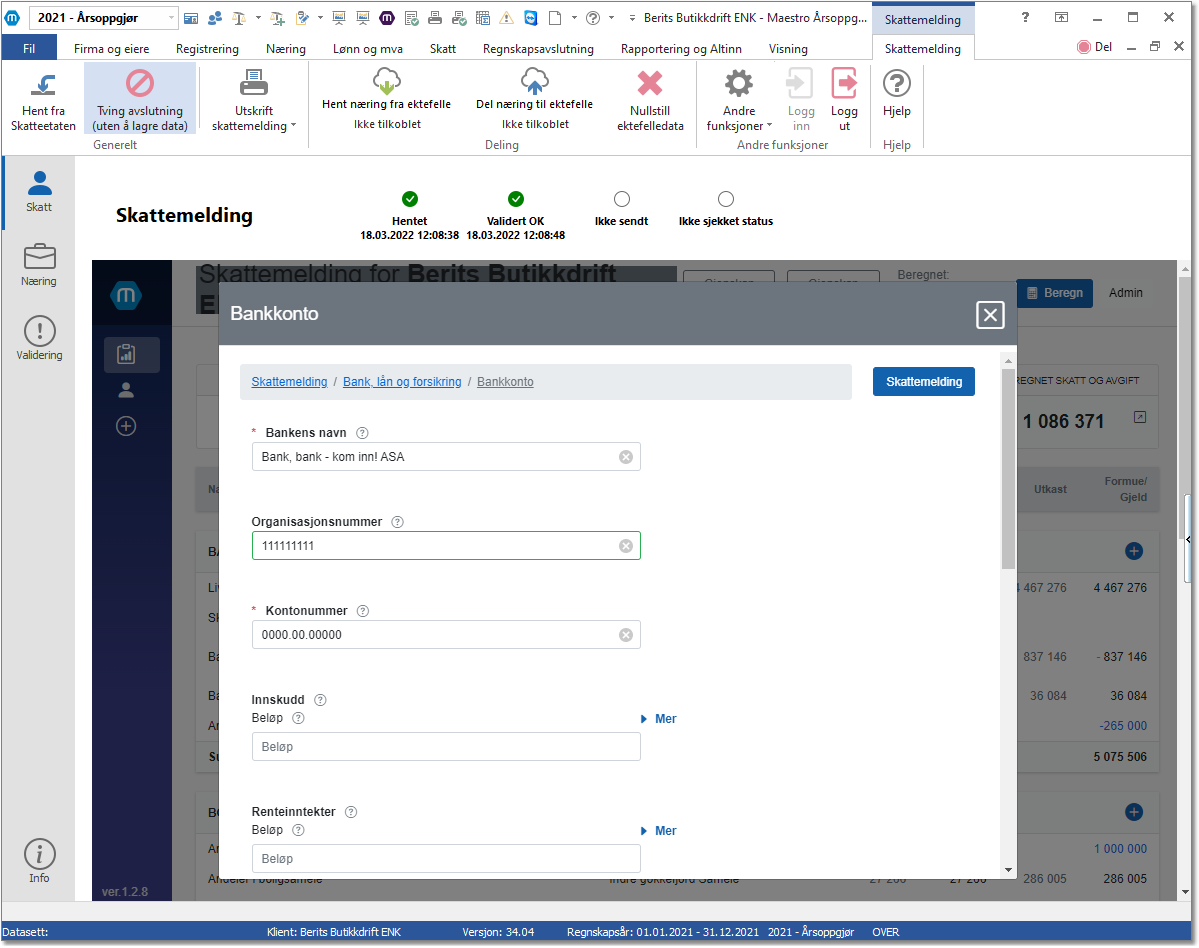

Når vi nå skal redusere lånet med 50% så trykker vi på den linjen med lånet og får da åpnet en popup med informasjon om lånet.

Så scroller vi oss ned til gjeld og rentekostnader og legger inn det nye beløpet:

Som vi da endrer ved å manuelt taste inn nye beløp i feltene:

Når vi nå lukker popupen så ser vi at tallene i inntekt/fradrag og formue/gjeld-kolonnene er endret:

Etter at vi har lukket kortet må vi sørge for å trykke på "Beregn" slik at vi får den nye avregningen fra Skatteetaten:

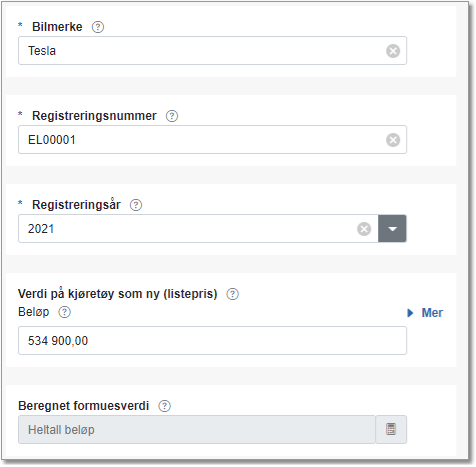

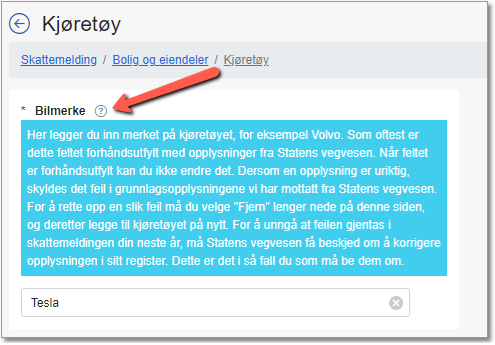

Ny bil Berit kjøpte seg en ny bil november 2021. For å legge denne inn i skattemeldingen hennes går vi til tema "Bolig og eiendeler" > "Kjøretøy". Trykk på knappen "Endre kjøretøy":

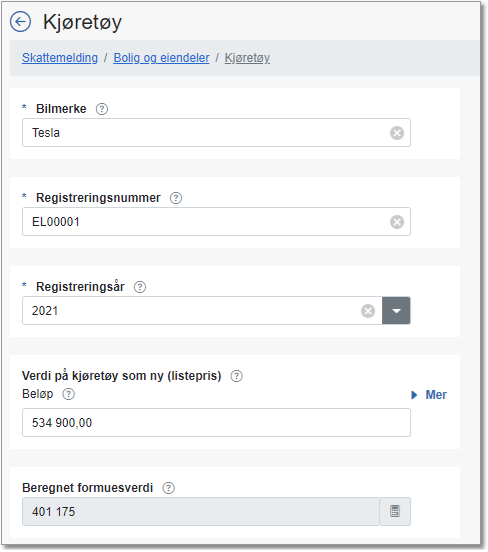

Her fyller vi ut informasjon og verdier for kjøretøyet. Listepris finner man på Skatteetatens sider :

Etterpå trykker vi på "Beregn". Da beregnes formuesverdien av Skatteetaten:

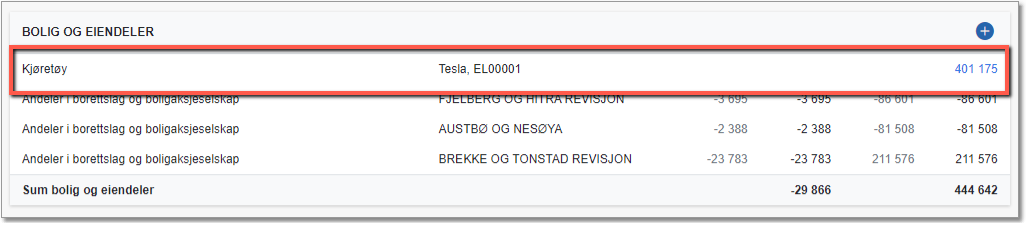

Nå ligger også bilen blant Boligene og eiendelene til Berit:

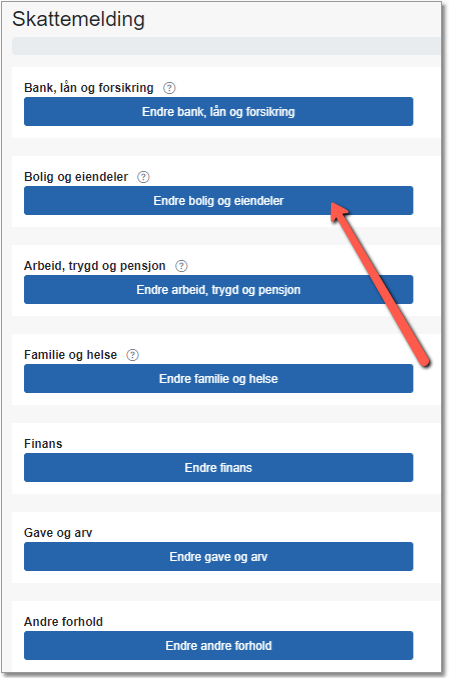

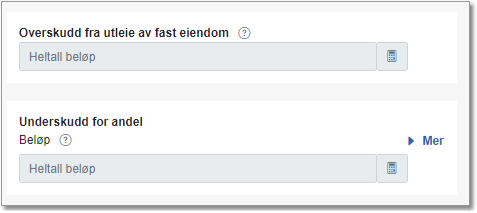

Eksempel utleie Berit leier ut kjelleretasjen i boligen sin, og skal fylle ut opplysninger om utleie i skattemeldingen. Tidligere ble skjema RF-1189 brukt for å fylle ut denne informasjonen, men dette skjemaet utgår i år. Vi går da til tema "Bolig og eiendeler" og trykker på knappen "Endre bolig og eiendeler":

Videre går vi til undertema "Bolig og eiendom" > "Uteleie av bolig og eiendom":

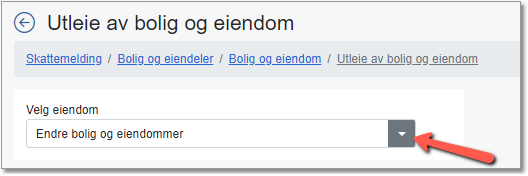

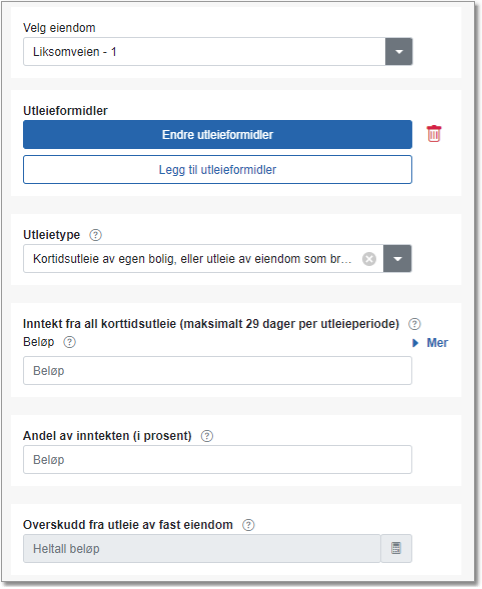

Først må vi trykke på nedtrekksmenyen og velge hvilken bolig det gjelder, for å knytte posten til den aktuelle eiendommen ved bruk av nedtrekkslisten øverst i posten:

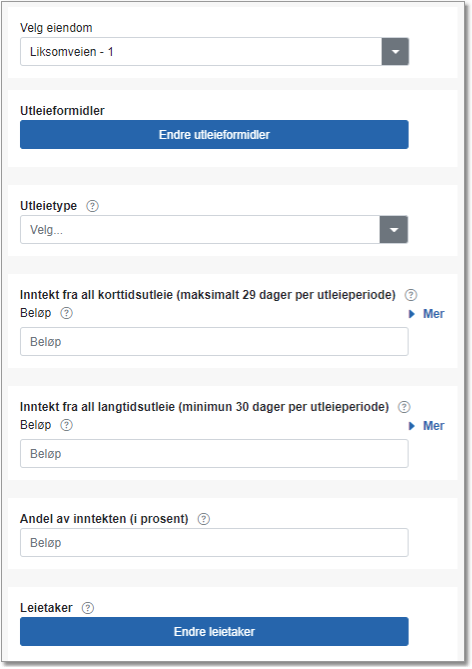

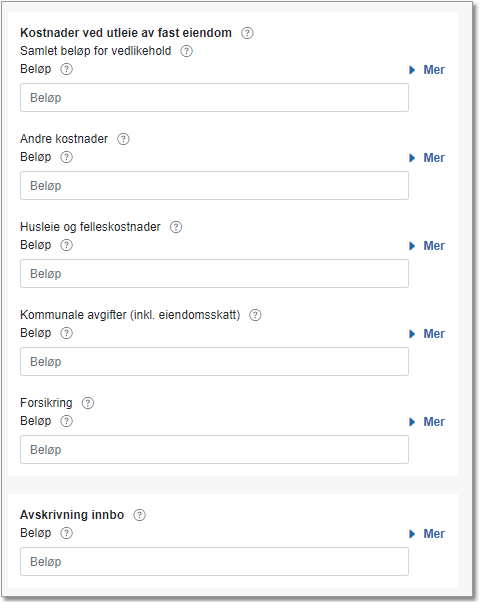

Når vi har gjort dette ser vi at det er flere poster under som må fylles ut:

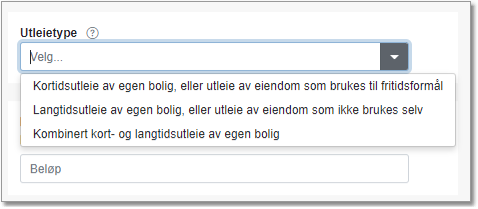

Øverst velger vi Utleietype:

Hvis man velger korttidsutleie så forsvinner mange av feltene:

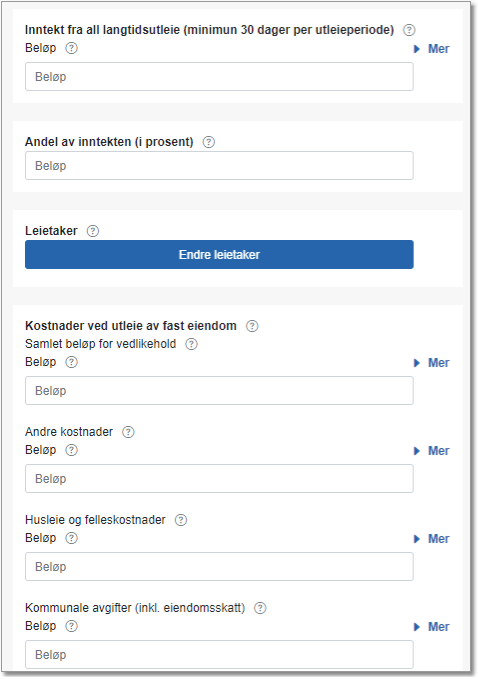

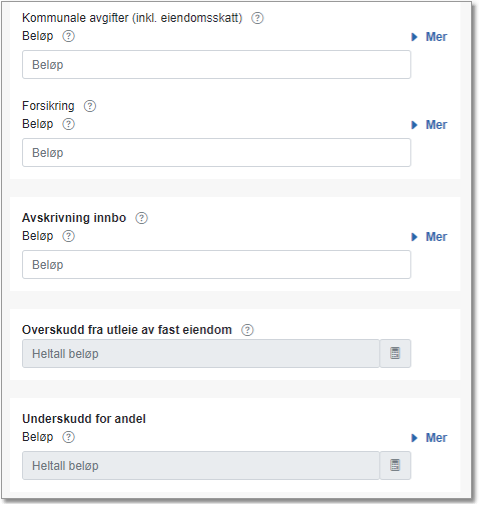

Ved langtidsutleie må flere felter fyllles ut:

(Kombinert har alle feltene)

Når feltene er fylt ut trykker vi på "Beregn". Da beregnes overskudd eller underskudd av Skatteetaten nederst:

|

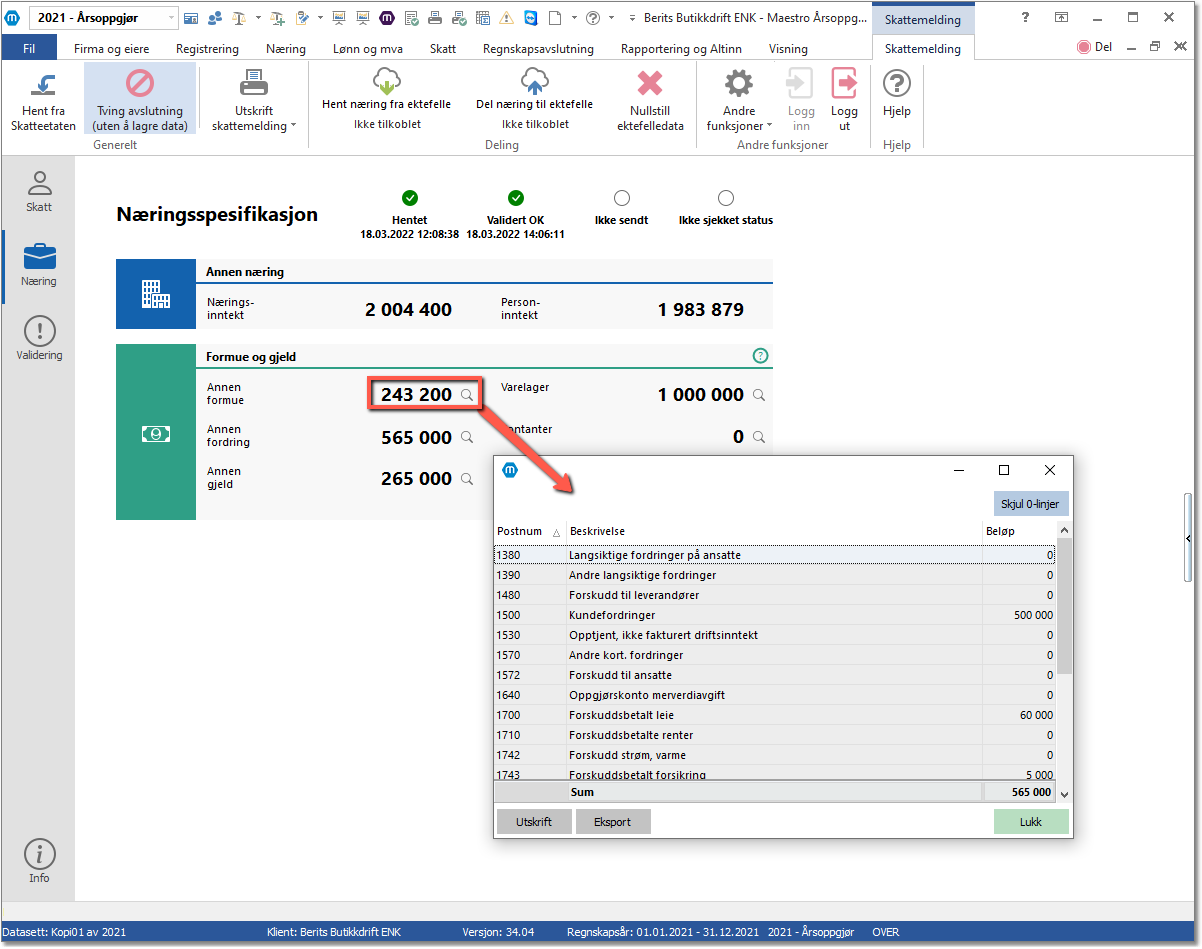

Ved Næring i venstremenyen, presenteres de dataene som overføres til Skattemeldingen. For regnskapsplikttype 1 (Næringsoppgave 1 RF-1175) hentes kontokoblinger. Se forstørrelsesglasset for mer informasjon.

Disse kortene gir en oversikt over Berits næringsinntekt (eller -underskudd) og personinntekt (eller negativ personinntekt), samt formue og gjeld som overføres til Skattemeldingen.

En del av formue- og gjeldspostene kommer typisk forhåndsutfylt, og vi overfører derfor ikke alle formue- og gjeldsposter fra næring til skattemelding. I bildet ovenfor vises en summert oversikt over formue og gjeld som flyter videre til skattemeldingen. Du kan trykke på forstørrelsesglassene for å få en mer detaljert oversikt over hva som overføres på postnivå.

|

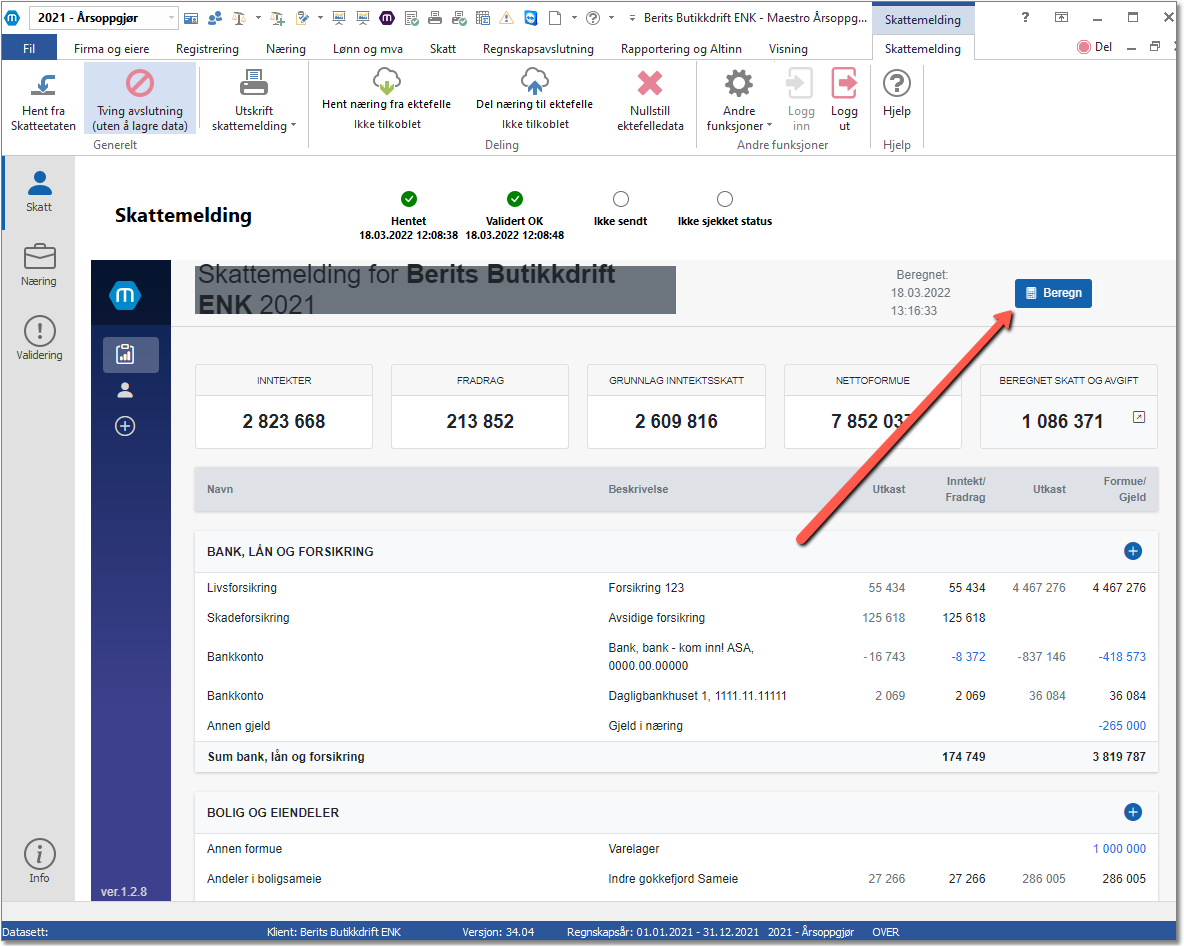

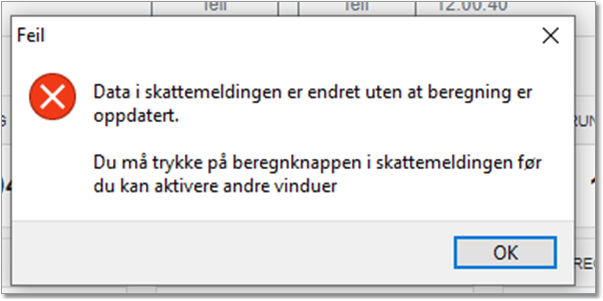

Beregn: Beregn og/eller valider er en prosess der Skatteetaten tar imot og behandler dataene som blir sendt inn. Skatteetaten foretar en rekke kontroller og beregninger for å sjekke at dataene som sendes inn er korrekt utfylt. Beregn gjøres manuelt ved trykke «Beregn» øverst i høyre hjørne:

Hvis knappen er rød betyr det at det er gjort endringer i skattemeldingen, om man må bergne på nytt for å lagre disse endringene. Trykket man ikke på Beregn, får man denne feilmeldingen:

I Maestro detekteres det når det har skjedd endringer og programmet validerer så skattemeldingen og næringsspesifikasjonen automatisk.

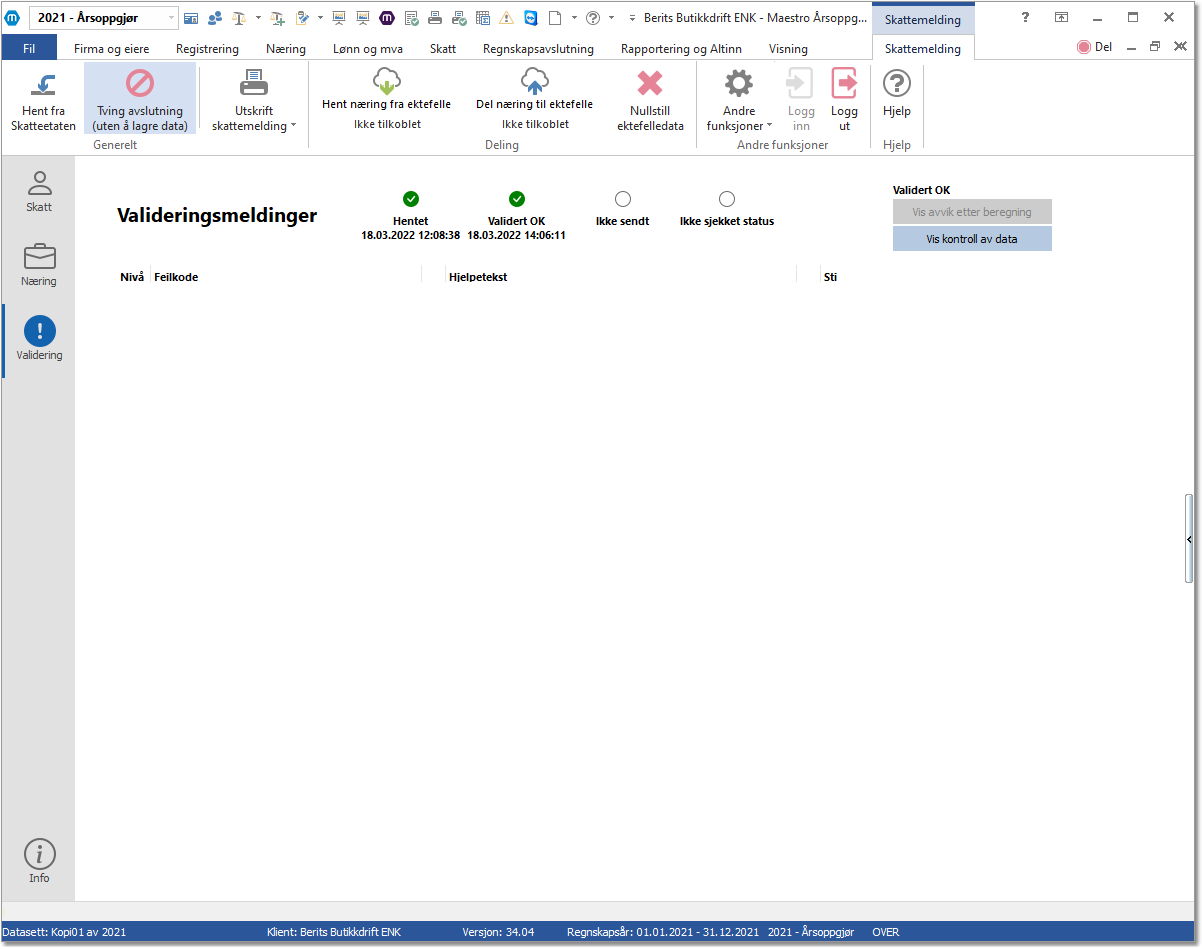

Validering: Ved Validering kan man få kontrollmeldinger fra Skatteetaten. Valideringer kan ses i ved å åpne «Validering» enten fra Skattemelding eller fra Skattemelding innlevering. Valideringsmeldingene vil være markert med nivåer, hvor rødt illustrerer feil som må rettes opp, mens blå er varsler.

Feil kan også vises gjennom det Skatteetaten kaller "Avvik etter beregning". Disse avvikene kan også åpnes fra Validering. Dersom du får avvik her kan du ta kontakt med oss eller Skatteetaten om du trenger hjelp til å finne ut hva dette skyldes.

Skatteetatens veiledninger er ikke fullstendig, så husk som vanlig varsler i kontroll av data.

|

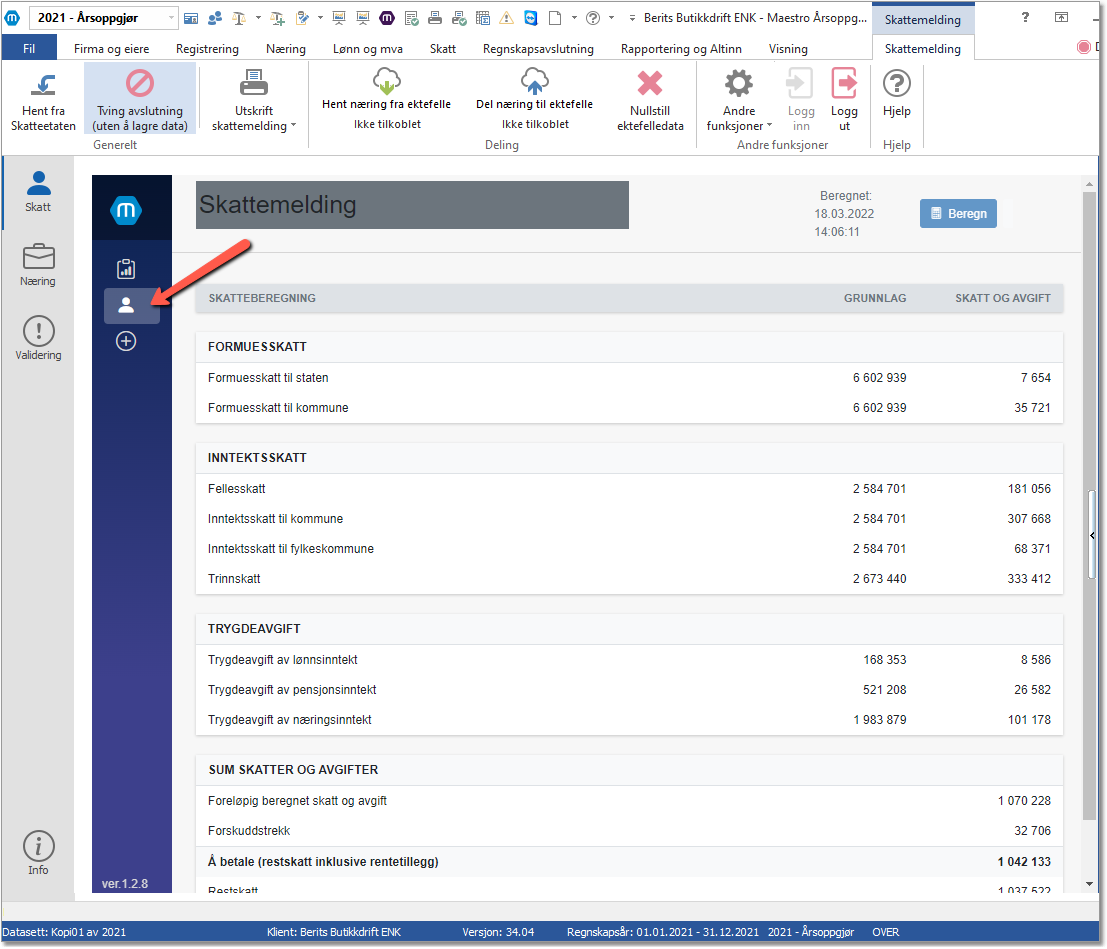

Skatteberegningen utføres nå av Skatteetaten. Den finner vi i Skatt i venstremenyen, når vi trykker på Person-ikonet. Skatteberegningen til Berit ser slik ut:

|

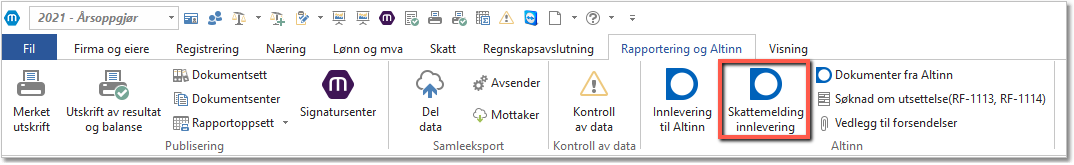

Forsendelse av ny skattemelding ligger under fanen Rapportering og Altinn > Skattemelding innlevering.

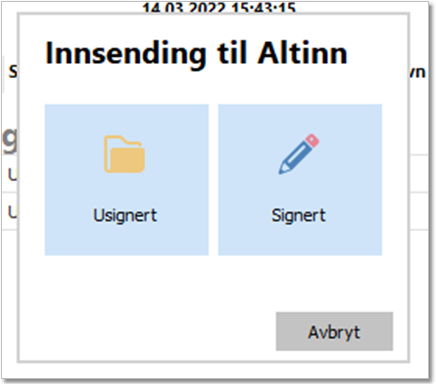

Vi sender inn skattemeldingen ved å trykke "Send til Altinn" i øverste menylinje. Man velger da om det skal sendes inn signert eller usignert:

Det må gjennomføre en godkjent validering før man får lov til å sende inn skattemeldingen.

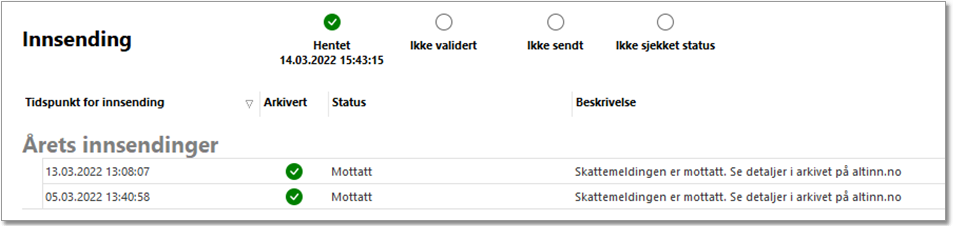

Noen minutter etter at skattemeldingen er sendt inn kan vi hente status på forsendelsen. Dette gjør vi ved å høyreklikke på forsendelsen og velge "Innsending status". Denne vil da ha fått status som Mottatt eller Avvist. For å se en detaljert beskrivelse kan man logge inn på altinn.no og se forsendelsen i arkivet.

|

Skatteetaten opererer nå med versjoner av skattemeldingen. Det betyr at dersom man sender inn en versjon av skattemeldingen, og trenger å gjøre endringer på denne, så må man laste ned sist innsendte skattemelding før man kan fortsette å jobbe (Dette gjøres ved å trykke "Hent fra Skatteetaten" i skjermbildet Skattemelding).

Får man feilmeldingen "Skattemeldingen er ikke basert på gjeldende" så betyr det at man sitter med en gammel versjon av skattemeldingen, og at man må laste ned skattemeldingen på nytt før man kan fortsette. |