Sist oppdatert: 11.02.2024

|

|

|

Skatteetaten utarbeider en ny veileder til skattemeldingen. Her finner man en oversikt over innholdet og strukturen i den nye skattemeldingen, selskapsmeldingen og næringsspesifikasjonen. |

|

|

Se også vår video fra Brukerkonferanse 7.mars 2022 Sirius i Maestro for en kjapp gjennomgang av de nye skjermbildene, eller Steg for steg: Nye skattemeldingen for en kjapp veiledning av anbefalt arbeidsgang.

Viktig om ny skattemelding

Hente skattemelding på nytt Dersom man laster ned skattemelding på nytt slettes det som ikke allerede er innsendt.

Redigere på innsendt skattemelding Dersom man ønsker å gjøre endringer etter at man har sendt inn skattemeldingen må man laste ned en ny versjon av skattemeldingen først.

Ny skattemelding er versjonsbasert Skatteetaten opererer nå med versjoner av skattemeldingen. Det betyr at dersom man sender inn en versjon av skattemeldingen, og trenger å gjøre endringer på denne, så må man laste ned sist innsendte skattemelding før man kan fortsette å jobbe (Dette gjøres ved å trykke «Hent fra Skatteetaten» i skjermbildet Skattemelding).

Får man feilmeldingen "Skattemeldingen er ikke basert på gjeldende" så betyr det at man sitter med en gammel versjon av skattemeldingen, og at man må laste ned skattemeldingen på nytt før man kan fortsette. |

Under kan du lese om:

Hvordan komme i gang

Det er enkelte referanser som er endret i den nye modellen. Vi anbefaler alle å se over kontoreferansene i saldobalansen. Se da etter røde referanser, og koble eventuelt om disse.

|

Skattemeldingen ligger som før under fanen Skatt i Maestro Årsoppgjør. Til forskjell fra tidligere år er det ikke mulig å begynne å jobbe med ny skattemelding før man har lastet ned forhåndsutfylte data. Dette vil tilgjengeliggjøres puljevis fra 14. mars 2023.

For å hente forhåndsutfylte data trykk «Hent fra Skatteetaten» i skjermbildet eller i toppmenyen.

|

For ny skattemelding benyttes nå pålogging med ID-porten. Det vil si at en av følgende påloggingsmetoder må benyttes:

Når man har logget inn, varer innloggingen i 12 timer. Man kan bytte mellom klienter med samme pålogging. |

For å hente forhåndsutfylte data, og å sende inn skattemelding på vegne av en klient trengs en av følgende roller i Altinn: •Skatteforhold for privatpersoner (A0282) (Gjelder kun personlige) •Begrenset signeringsrett (SISKD) •Regnskapsfører med begrenset signeringsrett (A0239) |

Redigere ny skattemelding

Etter at den forhåndsutfylte skattemeldingen er hentet fra Skatteetaten kan man åpne, og redigere skattemeldingen.

I skattemeldingen finnes det tre valg i venstremenyen: Skattemelding, Skatteberegning og Ny post.

Skattemelding er en tabelloversikt over alle postene som er lagt inn i skattemeldingen.

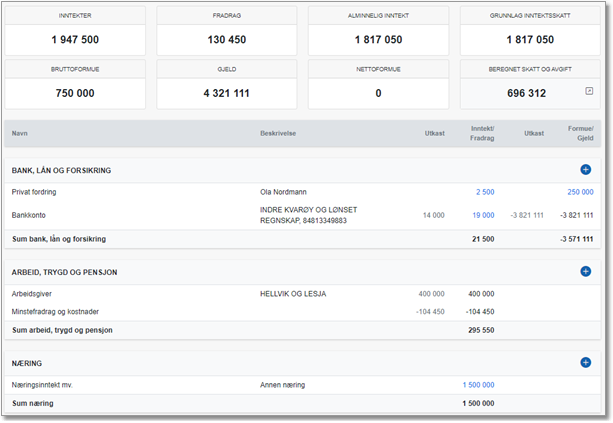

I kortene på toppen finnes et utdrag av tall vi henter fra Skatteetatens skatteberegning.

Under dette finner man tabellen for alle postene. Her er det fire beløpskolonner; to for utkast, en for inntekt/fradrag og en for formue/gjeld. Fradrag og gjeld representeres med negativt fortegn. Det er viktig å være klar over at tabellen viser nettobeløp. Det vil si at hvis en og samme post inneholder for eksempel både en inntekt og et fradrag, så er det nettobeløpet som vises i tabellen.

Blå tall i kolonnene for inntekt/fradrag og formue/gjeld representerer en endring fra utkastet.

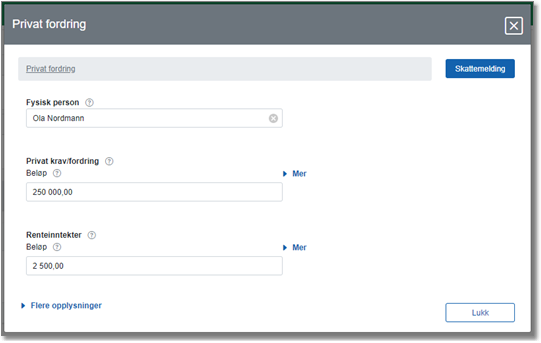

For å redigere en eksisterende post kan man trykke på den aktuelle posten, man vil da få opp et popup-vindu hvor man kan redigere posten. Dette ser for eksempel ut som dette:

Ved å trykke på “Flere opplysninger” kan man legge til mer informasjon som for eksempel endringsårsak, kommune, landkode, særskilt skatteplikt og overført fra barn til forelder.

Hvis man trykker på det blå plusstegnet i tabellvisningen kommer man inn i strukturen for det aktuelle temaet, og kan legge til og redigere poster.

|

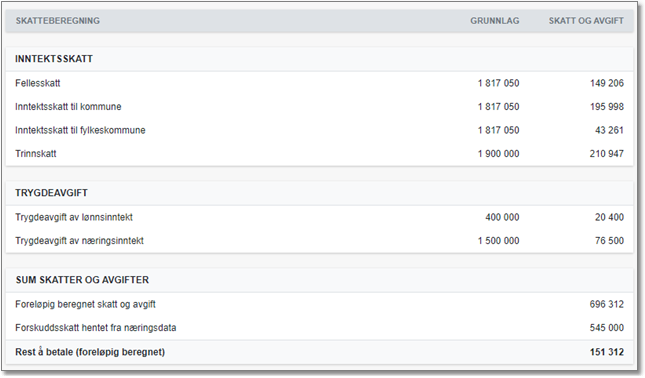

Skatteberegningen utføres nå av Skatteetaten. Skatteberegningen ser typisk ut som dette:

Med ny skattemelding vil man også få informasjon om rentetillegg og man kan derfor se hva som skal betales. |

Nye poster kan opprettes ved å trykke på det blå plussikonet i tabellvisningen, eller ved å trykke på «Ny post» i venstremenyen.

Dersom man trykker på «Ny post» i venstremenyen kommer man inn i strukturen for skattemeldingen og kan finne frem til et tema og deretter redigere eksisterende eller legge til en ny post.

Skatteetaten har laget en oversikt over hvilket tema i ny skattemelding gamle poster nå ligger innunder: Fra poster til tema - Skatteetaten. |

|

Som tidligere er det noen poster som kun kommer forhåndsutfylt, disse har man ikke lov til å endre på selv. Forhåndsutfylte poster er markert med hengelås. |

Beregn

Beregn og/eller valider er en prosess der Skatteetaten tar imot og behandler dataene som blir sendt inn. Skatteetaten foretar en rekke kontroller og beregninger for å sjekke at dataene som sendes inn er korrekt utfylt.

Valideringen skal sørge for at det er lettere å sende inn korrekt skattemelding første gang fordi det unngås avvik mellom innsendte verdier og Skatteetaten beregnede verdier.

Det er for eksempel først etter Beregn at de faktiske fradragene gjøres synlig i skattemeldingen. Dette er fordi vi nå bruker Skatteetatens beregninger for fradraget.

Beregn gjøres manuelt ved trykke «Beregn» øverst i høyre hjørne:

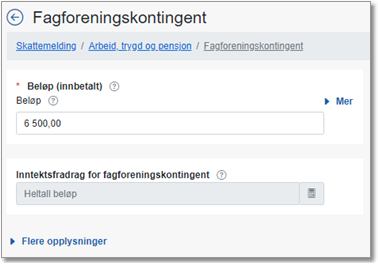

Ved beregning av for eksempel inntektsfradrag for fagforeningskontingent, hvor man for inntektsåret 2020 maksimalt kan trekke fra inntil 3.850. Her kan jeg legge inn innbetalt beløp som overstiger maksimalt inntektsfradrag, som for eksempel dette:

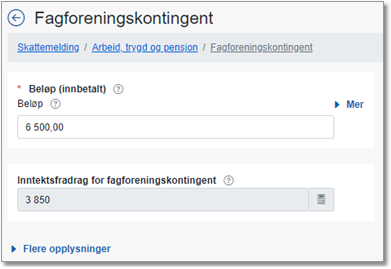

Bildet nedenfor er etter validering og illustrerer hvordan inntektsfradraget kommer inn først etter at Beregn er gjennomført.

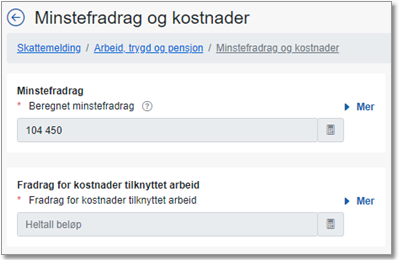

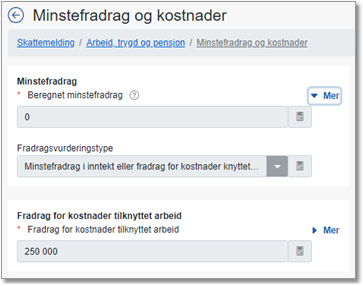

Det finnes også tilfeller der fradraget reduseres på grunnlag av Skatteetatens beregninger. Et eksempel på dette kan være bruk av faktiske kostnader i stedet for minstefradrag.

I bildet ovenfor er det lagt inn faktiske kostnader på 250.000, men siden Beregn ikke er gjennomført enda står fremdeles minstefradraget på 104.450 igjen.

I bildet under viser resultatet etter Beregn. Her er minstefradrag redusert og vi kan også se at fradrag for kostnader tilknyttet arbeid er satt til 250.000. I slike tilfeller vil man kunne se en forklaring på vurderingen (fradragsvurderingstype) av fradraget ved å trykke på «Mer».

Ved endringer av grunnlag så vil det være nødvendig å gjennomføre en beregning før man får korrekte verdier i skattemeldingen og skatteberegningen.

|

I Maestro Årsoppgjør detekteres det når det har skjedd endringer og programmet validerer så skattemeldingen og næringsspesifikasjonen automatisk.

Ved validering kan man få kontrollmeldinger fra Skatteetaten som må rettes opp i før man kan sende inn. Valideringer kan ses i ved å åpne «Validering» enten fra Skattemelding eller fra Skattemelding innlevering. Valideringsmeldingene vil være markert med nivåer, hvor rødt illustrerer feil som må rettes opp, mens gult er varsler.

Feil kan også vises gjennom det Skatteetaten kaller Avvik etter beregning. Disse avvikene kan også åpnes fra Validering. Dersom du får avvik her kan du ta kontakt med oss eller Skatteetaten om du trenger hjelp til å finne ut hva dette skyldes.

Skatteetatens veiledninger er ikke fullstendig, så husk som vanlig varsler i kontroll av data.

|

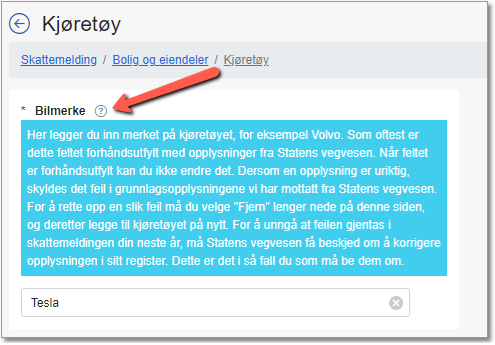

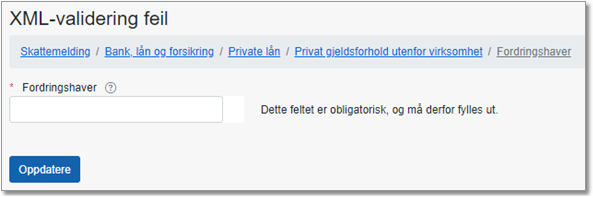

Enkelte poster har obligatoriske felter. Det gjelder ofte opplysninger om posten som for eksempel navn eller kontonummer. Disse er markert med en * foran feltnavnet. Dersom obligatoriske felter ikke er fylt ut vil man få en strukturfeil i dataformatet som vi sender til Skatteetaten.

Når man går tilbake til Skattemelding (tabellvisningen) og har feil tilknyttet obligatoriske felter vil man få et varsel som dette:

Informasjonen i de obligatoriske feltene må fylles inn før man kan gå videre.

|

Vedlegg

Vedlegg kan legges til i Maestro Årsoppgjør under «Vedlegg til forsendelser». Du finner denne funksjonaliteten under fanen Rapportering og Altinn. Vedleggene må tilknyttes et RF-skjema for å tas med ved innsendingen.

Næringsspesifikasjon

Næringsoppgave og tilhørende vedleggsskjema erstattes og samles i ny næringsspesifikasjon.

Målet med næringsspesifikasjonen er å samle data som naturlig hører sammen, og å gjenbruke informasjon slik at man ikke skal trenge å sende inn den samme informasjonen flere ganger. Næringsspesifikasjonen har derfor en litt annerledes struktur.

I Maestro årsoppgjør vil den delen som omhandler næring i all hovedsak se ut som tidligere. Informasjonen sorteres og fylles deretter automatisk ut i den nye strukturen.

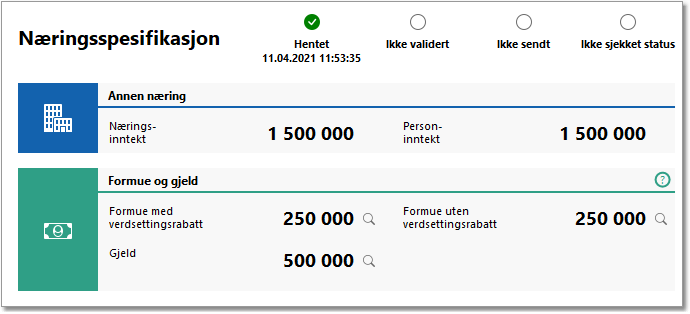

I skattemeldingsfanen i Maestro Årsoppgjør, under Næring, presenteres de dataene som overføres til Skattemeldingen. Det vil typisk se slik ut for forhold tilsvarende næringsoppgave 1 og 5:

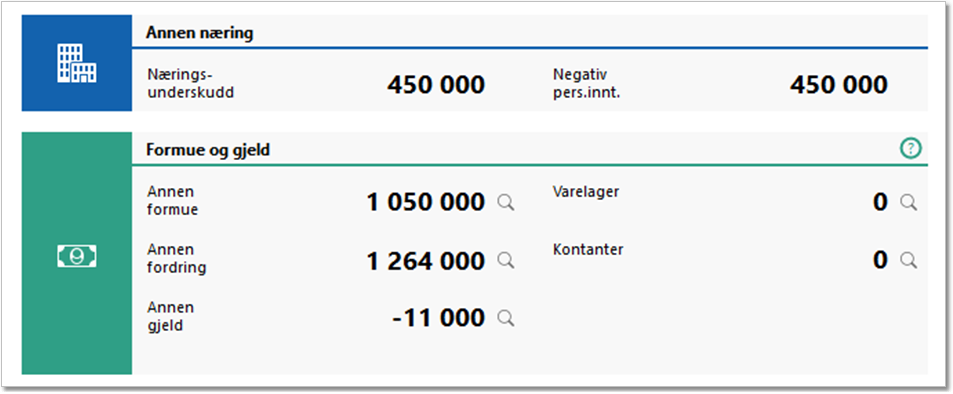

Og sånn ut for forhold tilsvarende næringsoppgave 2:

For de som har valgt næringsoppgave 2 brukes referanser til skattemeldingen og næringsoppgaven i saldobalansen, saldoskjemaene og varelagerspesifikasjonen for å hente inn det som skal overføres til skattemeldingen. For næringsoppgave 1 og 5 hentes kontokoblinger. Se forstørrelsesglasset for mer informasjon.

Disse kortene er en oversikt over næringsinntekt (eller -underskudd) og personinntekt (eller negativ personinntekt) for en gitt næring. Samt formue og gjeld som overføres til Skattemeldingen.

En del av formue- og gjeldspostene kommer typisk forhåndsutfylt, og vi overfører derfor ikke alle formue- og gjeldsposter fra næring til skattemelding. I bildet ovenfor vises en summert oversikt over formue og gjeld som flyter videre til skattemeldingen. Du kan trykke på forstørrelsesglassene for å få en mer detaljert oversikt over hva som overføres på postnivå.

I samme skjermbilde samles også næring som er overført fra ektefelle gjennom delingstjenesten. Du kan lese mer om delingstjenesten vår her.

|

Vi har laget utskrifter av skattemelding og næringsspesifikasjon som viser den nye strukturen. Den ligger kan åpnes fra toppmenyen i skjermbildet Skattemelding.

|

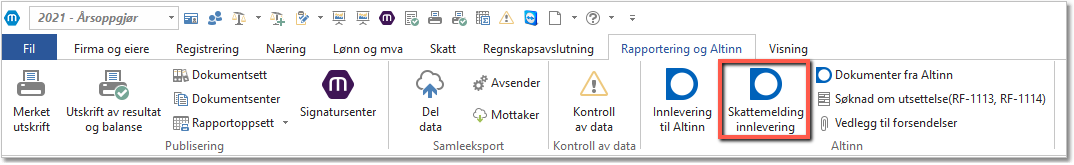

Forsendelse av ny skattemelding ligger under fanen «Rapportering og Altinn» og knappen «Skattemelding innlevering».

|

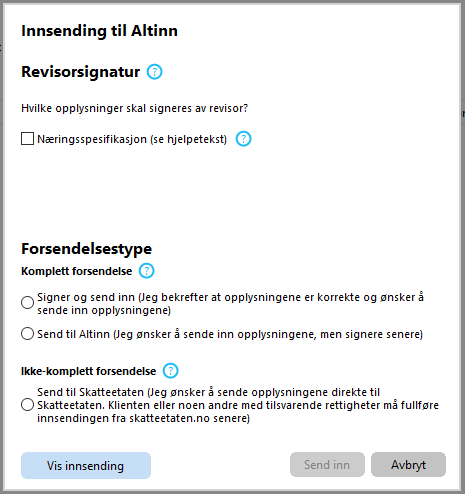

Man sender inn skattemeldingen ved å trykke «Send til Altinn» i toppmenyen. Det må være gjennomført en godkjent validering før man får lov til å sende inn skattemeldingen.

Ved innsendelse velger man om revisor skal signere en eller flere opplysninger i skattemeldingen. Skal ikke revisor signere lar man denne stå blank.

Deretter velger man Forsendelsestype. Man kan sende både komplett og ikke-komplett forsendelse.

Legg merke til at ved komplett forsendelse får man ikke endret opplysningene i Altinn eller Skatteetatens portal sendt fra Maestro, da må man eventuelt foreta en ny innsendelse.

Ved ikke-komplett innsendelse er det mulig å endre på enkelte opplysninger i selve skattemeldingen i Skatteetatens portal. Ikke-komplette forsendelser kan være nyttig i scenarier der det er avtalt at en part kun skal fullføre næringsdelen, mens en annen part skal fullføre skattemeldingen. Man får da sendt inn næringsdelen, uten å samtidig sende inn skattemeldingen.

|

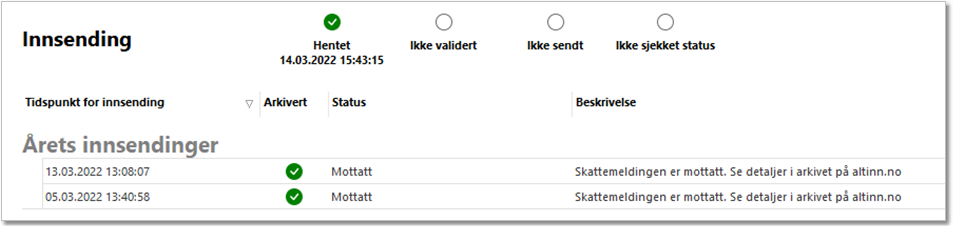

Noen minutter etter at skattemeldingen er sendt inn kan du hente status på forsendelsen. Dette gjør man ved å høyreklikke på forsendelsen og velge «Innsending status». Denne vil da ha fått mottatt eller avvist. For å se en detaljert beskrivelse kan man logge inn på altinn.no og se forsendelsen i arkivet.

|

Etter innsending kan man bare åpne skattemeldingen i skrivebeskyttet-modus. Dersom man henter status, og det viser seg at skattemeldingen har blitt avvist, så kan man åpne og redigere videre på skattemeldingen. Man kan også åpne tidligere innsendte skattemeldinger ved å høyreklikke på forsendelsen og velge «Åpne innsending i ekstern nettleser (lesemodus)», disse vil alltid åpnes i skrivebeskyttet modus. |

Datahåndtering og lagring

Ny skattemelding er laget som en nettløsning.

Dataene er kun midlertidige tilgjengelige i nettleseren så lenge det er en aktiv økt i Maestro Årsoppgjør.